注:KPCB(凯鹏华盈)一度是硅谷风投的业界传奇,它投出过Tandem Computers、Genentech、太阳微系统、Electronic Arts、Netscape和亚马逊等著名初创公司。不过,随后它却保持了长达20年的“败绩”。它的失败体现在方方面面,比如错过当红的赛道,错过了一些炙手可热的公司。外媒通过采访20多名前员工、现员工和一些业内人士,复盘了KPCB为什么衰落。

大约五年前,弗拉基米尔·特涅夫(Vladimir Tenev)和拜朱·巴特(Baiju Bhatt)开始为他们刚创立的公司筹集资金。这是一家免费股票经纪初创公司,名叫罗宾汉(Robinhoud),具有颠覆行业的潜力。他们想筹集1300万美元,这个金额不算大,会让公司的估值达到6100万美元。两人当时还不到30岁,在斯坦福大学读书的时候就是同学,他们做了一件创业者几十年来一直在做的事情:向备受尊敬的风险投资公司KPCB寻求支持。

KPCB对罗宾汉挺感兴趣,然而还是没有投它。到了2015年年中,罗宾汉以2.5亿美元的估值筹集另外5000万美元资金时,KPCB也没有参投。到2017年,罗宾汉作为估值13亿美元的“独角兽”再次筹集1.1亿美元,这时候变得高攀不上的就是它了:它把KPCB排除在参与这次融资的风投公司名单之外。

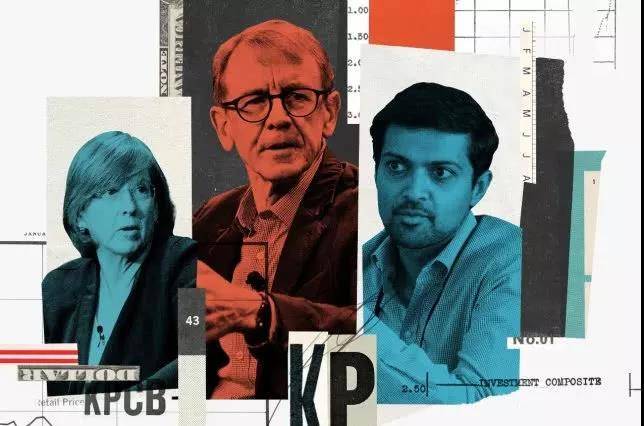

根据交易撮合者的说法,直到去年年初,罗宾汉和KPCB才最终开始合作。到那时,罗宾汉已经在经纪行业中引起了极大的轰动,以至于富达投资、Td Ameritrd和嘉信理财为了回应这家新兴公司的 “零佣金”做法,都削减了资费。在著名华尔街分析师玛丽·米克尔(Mary Meeker,她在2011年成为KPCB的合伙人)的帮助下,多次错失良机的KPCB终于参与了这轮3.63亿美元的融资,这时候罗宾汉的估值已经达到56亿美元。

没有及早投资一家炙手可热的初创公司,去晚了价格就高得多,这样的事情在KPCB倒是已经司空见惯了。之前,KPCB未能参与Web 2.0公司那一代新技术投资,包括2000年代的 Facebook。现在,在2010年代,它又一次错过了人气初创公司的早期投资。

早期投资是风投的传统支柱业务,不过这次,KPCB可以说反向操作了一波:它以米克尔为核心推出的一项新战略取得了巨大成功。米克尔在公司内部管理着一只单独的基金,侧重于更加成熟的私人公司,这些公司已经比较健全,但需要资本来进一步成长。

“增长”投资的对象是比较成熟的公司,这比“风险”投资更安全一些,但获得的回报也相对较低。然而,米克尔的投资团队的表现超过了KPCB长期掌门人约翰·多尔(John Doerr)领导的风险投资团队,以及多年来加入又离开其团队的一批不太知名的投资人。

从Slack、DocuSign、Spotify和优步这些前途光明的公司那里获得股份的是米克尔,而不是风险投资团队。这引发了一些人的怨恨,因为自从投资业诞生以来,就有一个容易引起矛盾的焦点:成绩该算谁的,以及更重要的是,回报该算谁的。

更糟糕的是,KPCB内部开始分化,就连公司外面的人也觉得这很明显,尤其是在那些考虑接受KPCB资金的创业者看来——米克尔的团队是顶级的,而KPCB风投部门充其量也只是B级。研究风险投资的斯坦福大学金融学教授伊利亚·斯特里布拉耶夫(Ilya Strebulaev)说:“20年前,KPCB还是风投界的王者。如今,它只是众多试图参与竞争的公司之一。”

一个曾经志得意满的王者,发现自己处于无关紧要的边缘,接下来发生的,又是商界中另一个屡见不鲜的故事。它关系到继任计划有多重要,没有充分培养合适的继任者会带来怎样的后果。而且它提醒我们,即使有40多年的经验,在早期阶段从一大群初创公司中找出未来的赢家也不容易。对于KPCB过去几年发生的事情,公司的合伙人和风投从业者都没兴趣多说。

风投行业守口如瓶也是出了名的,至少在明面上是这样的。多尔、米克尔和KPCB的其他负责人都拒绝接受采访,也拒绝对本文置评。但是,公司20多名现任和前任雇员、KPCB基金的投资人、创业者和其他行业观察人士接受了采访,对于KPCB的问题出在哪里,以及如果有可能的话,KPCB如何才能恢复往日荣光,他们谈到了自己的看法。

权力的游戏

自1972年KPCB成立,到它1999年对谷歌投资1180万美元,在这段黄金时期中,需要争抢才能投资一家有前途的初创公司对它来说是不可思议的事情。

KPCB对Tandem Computers、Genentech、太阳微系统、Electronic Arts、Netscape和亚马逊等著名初创公司的投资几乎成为业界传奇。风投往往在一家公司成立之初就进行投资,公司这时候往往是没有营收的,KPCB也有过败笔,但它的整体投资业绩非常傲人:例如,90年代中期它有一只基金,每投资1美元就能获得32美元的回报。它在风投界的影响力不容置疑。硅谷历史学家莱斯利·伯林(Leslie Berlin)曾表示:“再也没有比KPCB投资你更好的事情了。这是你获得最高认可的信号。对创业者来说,这意味着一切。”

在KPCB 20年的黄金时期,能力最强的投资人就是约翰·多尔。他曾是英特尔的销售员,1980年加入KPCB,随着时间的推移,他成为了KPCB事实上的领导者。他投资了一系列大热门公司——Netscape、亚马逊和谷歌——并且进入科技业明星公司的董事会,成为活跃而强大的董事。在互联网时代,他也是一位杰出的硅谷布道者。

多尔在KPCB可谓一手遮天,他可以把公司的投资焦点从互联网完全转移到自己喜欢的项目上:多尔觉得可再生能源将成为下一波重要的科技投资浪潮。多尔是著名的民主党筹款人,也是前副总统艾尔·戈尔(Al Gore)的朋友。多尔还让戈尔成为了KPCB的合伙人。2004年至2009年期间,KPCB在54家“清洁技术”公司中投资了6.3亿美元,其22个合作人中的12个都把部分或全部时间花在了所谓的绿色投资上。

KPCB对绿色产业的支持也许在良心上是正确的,但是在投资上是失败了。

它投资的一些公司破产了,比如电动汽车制造商Fisker Automotive。还有一些公司迟迟不能上市,比如燃料电池制造商布鲁姆能源公司,它在2002年就获得KPCB的投资,但花了16年时间才上市。其结果是在KPCB的品牌掉价了,被投资于数字经济的竞争对手甩在了后面。例如,Accel Partners是Facebook的早期支持者, Union Square Ventures是首批投资Twitter的公司之一。在互联网时代的第一阶段就通过投资eBay获得成功的Benchmark Capital,则对优步进行了早期投资。

多尔将KPCB带进了一个不走运的投资领域,而且他也没能组建一支可以带领该公司摆脱困境的投资人团队。

一方面,KPCB喜欢“收集”那些既没有投资经验,也不会和公司同舟共济的名人。比如美国前国务卿科林·鲍威尔(Colin Powell)就曾是KPCB的“战略顾问”。 前副总统戈尔是投资人。比尔·乔伊(Bill Joy)是太阳微系统公司的联合创始人,也是一位杰出的技术专家,他在KPCB当了9年的合伙人。维诺德·科斯拉(Vinod Khosla)是太阳微系统公司的另一位联合创始人,算是多尔在投资上最得力的同伴了,但2004年他离开KPCB,创立了自己的风投公司,现在发展得很好。

冰雨的风暴

KPCB有很多出身名校的年轻投资人,他们在公司待了好几年,但没有机会晋升到高层。结果他们中的很多人跳槽去了其他风投公司,成为了风险投资界的下一代领军人。例如史蒂夫·安德森(Steve Anderson)曾在KPCB工作了四年,离开后,他成为了Instagram的第一位投资者。后来Instagram以10亿美元的价格卖给了Facebook。

艾琳·李(Aileen Lee)是第一个用“独角兽”来形容估值10亿美元的初创公司的人,现在她在Cowboy Ventures。特雷·瓦萨洛(Trae Vassallo)曾为KPCB立下一个大功——投资了恒温器制造商Nest,后来她创办了自己的早期风投公司Defy。

人才持续外流造成了两个问题。

首先,创业者不能确定他们的“内线人士”是不是会留在KPCB,另外,多尔也不知道自己退休后谁将领导公司。这并不是KPCB独有的问题,但却是个很严重的问题。

“对于风险投资公司来说,选择继任者一直都是个挑战,因为这些公司往往和一些非常强势的人密切结合在一起,”《创意资本》(Creative Capital)一书的作者斯宾塞·安特(Spencer Ante)表示。“有些人比其他人更善于放弃控制权。” 多尔似乎不太能把一个人的当前地位和未来潜力综合起来考虑。KPCB的一位前投资人表示: “我认为问题在于,多尔有一种对超级英雄的执着。如果你进公司的时候不是一个超级英雄,那你在KPCB就无法变成超级英雄。”

多尔需要一种新的策略,也需要有一个大牌来与自己配合,所以他在2010年募集了KPCB的首只“增长”基金,当时的假设是,如果KPCB不能在早期捕捉到明星初创公司,至少可以在它们在完全崛起之前投资它们。2011年,他说服了在摩根士丹利的老朋友玛丽·米克尔来管理这只10亿美元的新基金。这是她在职业生涯中第一次成为投资人。此举令KPCB恢复一些活力,但最终却会导致它分裂。

米克尔在硅谷早就是个传奇人物了,尽管她之前一直是驻纽约的研究分析师。她是在分析师与投资银行家携手合作的时代入行的,她对Netscape、亚马逊和谷歌等公司的热情支持(这几家公司都在KPCB的投资组合中)帮助摩根士丹利赢得了承销其IPO的业务。

新的规定禁止投资银行为交易而奖励分析师,因此多尔提出让米克尔管理新基金,就为她提供了一个转行的机会。“我一直想做投资,”她在2012年告诉《连线》杂志说。“KPCB的团队已经和我谈了十年,我想,如果我现在不加入他们,以后永远也不会了。”

米克尔人脉深厚,擅长于发现技术趋势,她的技能很快就带来了回报。KPCB的增长基金投资了Facebook、LendingClub、DocuSign、Snapchat和Sack等公司——这些公司都是从其他风投那里获得了早期投资,但在米克尔投资时,这些公司仍有很多优势。

在同一类别中,米克尔这些投资的回报是一流的。KPCB向投资者提供的数据显示,截至去年年底,该公司增长基金的投资增长了2.4倍。这一表现胜过了KPCB在同一时期募集的一只风险基金,尽管中后期投资本身的风险要低得多。

列王的纷争

在米克尔凯歌高奏的同时,KPCB的早期投资部门仍然步履蹒跚——尤其是在竞争对手和它自己辉煌过去的映衬之下。不过它也取得了一些成功。例如,长期合伙人泰德·施莱恩(Ted Schlein)投资了一系列安全软件公司,这些公司被收购后获得了不错的收益。

兰迪·科米萨(Randy Komisar)和特雷·瓦萨洛早期投资了Nest,2014年Nest被谷歌以32亿美元收购。但是成功的例子还不够多,KPCB仍然错失了更大的机会。它在2010年筹集的资金翻了一番。而Benchmark有一只差不多同时期成立的基金,由于投资了优步和Snapchat,投资人资本增加了25倍。

KPCB还有一个劣势,它面临太多纷扰。

在绿色能源投资陷入困境后,2014年,多尔开始尝试收购另一家公司,以解决早期投资的领导力问题。他接触了Facebook前高管查马斯·帕利哈皮蒂亚(Chamath Palihapitiya),此人是Social Capital的幕后推手,当时Social Capital正计划募集第三只基金。多尔在Social Capital有个人投资,这在风投界倒是常事。多尔认为,帕利哈皮蒂亚那种直截了当的作风和他的人脉关系可以帮KPCB解决很多问题。

然而,对于帕利哈皮蒂亚会在多大程度上控制KPCB的谈判最终破裂了。帕利哈皮蒂亚拒绝对本文置评。大约在同一时间,KPCB正在打一场激烈的官司——多尔的手下鲍康如提起了性别歧视诉讼。KPCB打赢了这场官司,但声誉也遭到损害。

多尔继续寻找新的人才。他和参与管理公司的施莱恩又在Social Capital找到了新的目标——他们招募了另一位联合创始人马蒙·哈米德(Mamoon Hamid)来领导KPCB的早期投资。

哈米德曾领导过Social Capital对Slack的投资,他于2017年加入KPCB,也就是多尔担任董事长的一年之后。在一家风投公司当董事长,实际上意味着退休。多尔向大家介绍哈米德的时候,说他是公司新的领导人——这一举动将导致哈米德与米克尔发生冲突,米克尔本身就有很强的领导力。

41岁的哈米德进入KPCB后不久,就向公司员工发放了一份调查表,询问公司提供的免费食品如何。他在一封电邮中写道:“我们希望提供一种高质量的零食,让每个人都开心。”对这些小东西的关注即使没有经济上的重要性,也具有文化上的重要性。毕竟,他是被请来改变现状的。几个月后,当KPCB将年度假日派对从郊区古板的门洛马戏团俱乐部搬到旧金山的一个时髦场所时,哈米德把姓名牌这种老式做法也去掉了。

在哈米德树立权威之际,抱怨声也逐渐响起。

他不仅把代际礼仪抛诸脑后,对设计陈旧的公司官网进行改版,还把注意力转向了整个公司的运营,包括增长基金。例如,哈米德开始参加增长团队的会议,对投资点子发表看法,还提出要帮助寻找交易来源。他希望模糊“哪些类型的投资适合哪些基金”的界限,这意味着他设想的早期基金会踩到增长基金的地盘。KPCB的内部人士说,哈米德认为自己是在帮忙;而米克尔的团队则认为哈米德的提议是一种干涉。

由于KPCB合伙人会分享彼此的投资成果,这两只基金之间的关系变得紧张。

米克尔基金的成功对其他合伙人来说是大好事,但是,该怎么分享成果很快就成了争议性话题。该公司鼓励投资人在交易中合作,却没有厘清回报该怎么分享。KPCB的一位前投资人表示:“突然之间,米克尔的增长基金表现亮眼,很多人都想分一杯羹,为了份额你争我夺,纷纷声称‘这个是我干的’、‘我帮了那个忙’。”一位与增长团队关系密切的人士透露说,该团队的成员也有了想法:“我们为什么要把赚来的钱这么大一部分白白分给那些什么都没有贡献的人?”

双方在其他问题上也有分歧。

哈米德从另一家公司Index Ventures招募了伊利亚·福什曼(Ilya Fushman),表示两人可以联手建立一家公司,说得好像KPCB刚刚成立似的。他们的目标之一是有能力向创业者保证,KPCB旗下的增长部门将能够为他们的初创公司以后的几轮投资提供资金。但米克尔不愿意做出这些保证。双方在一些行政管理问题上也存在分歧,比如基金治理、招聘实务,以及投资委员会的结构安排等等。

硅谷时间轴

1984年2月,在亚利桑那州凤凰城,KPCB的约翰·多尔在每年一度的个人电脑论坛上发言。

1972年,公司成立,后来名字改为KPCB。

1976年,KPCB投资10万美元给Genentech,并孵化了这家生物技术公司。30年后,Genentech以470亿美元的价格售出。

1980年,曾在半导体制造商英特尔从事销售工作的约翰·多尔加入KPCB,成为一名投资人。

1994年,KPCB投资500万美元给第一个商业网络浏览器Netscape,获得25%的股份,第二年该公司上市时带来了4亿美元的回报。

1996年6月,持有亚马逊800万美元的股份,亚马逊将于次年上市。

1999年6月,KPCB与红杉资本共同投资1180万美元给谷歌,这是有史以来最伟大的风险投资之一。

2004年2月,在KPCB工作了18年后,普通合伙人维诺德·科斯拉离开,创办了自己的公司科斯拉风投。

2006年2月,KPCB成立了2亿美元的“大流行传染病和生物防御基金”,侧重于预防传染病的大流行。

2008年5月,KPCB推出了一只5亿美元的基金,侧重于后期的“清洁技术”投资。KPCB的其他基金投资的电动汽车制造商Fisker Automotive后来破产了。

2010年11月,玛丽·米克尔宣布离开摩根士丹利和华尔街,加盟KPCB,领导其10亿美元的数字增长基金。

2012年5月,鲍康如指控KPCB存在性别歧视。她后来败诉了,但KPCB的声誉在公开审判中受到严重损害。

2016年3月,多尔成为KPCB的董事长。

2016年6月,KPCB为第三只增长基金筹集了10亿美元。

2017年8月,马蒙·哈米德(Mamoon Hamid)加盟KPCB。

2018年9月,早期基金和增长期基金宣布分拆。

2019年1月,离开KPCB后,米克尔的新公司Bond的首次公开募资目标是12.5亿美元。

到了去年,KPCB内部已经弥漫着一种普遍的怨气,不少人的自尊心都受了伤。

KPCB的合伙人常常会在风投排名榜上落后,而在CB Insight最近公布的全球风险投资家前20强中,米克尔唯一来自KPCB的合伙人,排在第8位。“老实说。KPCB的每个人都很关心这些东西,”知情人士说,“马蒙空降到了公司,以为他是新的老大,而玛丽觉得自己才是老大。她不走还留在这里干嘛?”

9月,米克尔真的走了。她宣布将退出KPCB,成立一家名为Bond的公司,仍会专注于处于后期阶段的私人公司,而且她还带走了在KPCB的团队成员。只留下哈米德、福什曼和一小群其他投资人来重建KPCB的声誉。

一家风险投资公司的分拆,与一桩婚姻解体并无多大不同。现年59岁的米克尔还没有完成为Bond筹集资金的工作,还在继续照顾KPCB的“孩子们”——这指的是她在KPCB期间投资的公司。他们也继续在共享KPCB的办公空间——就像一些配偶处在“离婚不离家”的状态。

约翰·多尔现在67岁了,仍是KPCB的董事长。他不再主动参与投资,但他会在力所能及的范围内伸出援助之手。他最近出版了一本名为《衡量重要性》(Measure What Matters)的书,在书中他分享了自己在谷歌和其他公司管理“目标和关键结果”(OKR)方面的经验。今年2月,多尔获得了美国国家风险投资协会颁发的终身成就奖。米克尔还在颁奖庆典上介绍了他的成就,破除她对公司有怨气的传言。多尔称自己是“无望的乐观主义者”,他提醒听众“有个点子很容易。执行才是最重要的。你需要有一个团队才能获胜。”

多尔的继任者继续努力寻找硅谷的下一个大热门。他们投资了一些公司,比如员工管理软件公司Rippling、为自动驾驶汽车制作模拟软件的Applied Intuition,还有管理食品券的应用Propel。他们在很大程度上听从了多尔关于如何传达共同价值观的建议。

KPCB的合伙人最近召开了一次务虚会,并提出了“一个团队,一个梦想”的口号,这是对以前那种条块分割的做法的反思。新领导层还开始每季度召开一次“全员”会议,以提高公司业绩的透明度。正如多尔在他的书中所敦促的那样,他们正在试图衡量当下重要的是什么事情——而不是纠缠于过去发生的事情。

iNews新知科技 关注科技,自有新知

iNews新知科技 关注科技,自有新知