短短三天,优信相继曝出高管离职、员工降薪(20%~40%)、停工待岗的消息,这家昔日“二手车电商第一股”正在加速失控坠落。

坏消息接踵而至

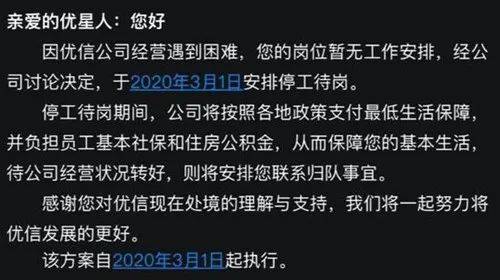

今天上午(3月1日),鞭牛士关于优信一则报道中称:优信二手车在给部分员工的致信中表示,需从3月1日起停工待岗。期间公司将按照各地政策支付最低生活保障,并负担员工的基本社保和住房公积金。也有内部人士称,优信下调了员工的公积金。

鞭牛士报道中截图

事实上,如今优信1.67美元的股价(美东时间3月1日收盘)与IPO时9美元相比缩水近82%,早已丧失了成本最低的二级市场融资方式,只能通过人员优化、薪资调整等节流方式或业务变卖维持运转。

2月29日,新京报的报道也印证了这一点,优信集团宣布:因受疫情影响对部分员工降薪,涉及一般员工与高管,最少减幅是在20%,而最高的减幅将近40%,该规定暂实行至今年 5 月 31 日。

虎嗅此前文章《二手炮灰》分析过优信业务模式“埋雷”的原因:

暂且不论优信重资产的丢失、贬值、损坏风险如何评估,首先,这部分资产如何存放都是个大难题,显然不可能集中存放,但分散全国各地又难以审计;其次,二手车的天然属性决定优信无法对二手车形成类似链家对二手房源的“垄断”;最后,二手车这种重资产模式完全不具备互联网边际成本低,迅速扩张复制的特质,一开始就不该按照互联网公司估值方式看待优信。

然而,底层员工“被迫”减薪,优信二手车还宣称:这是为了应对冲击,对一些岗位采取灵活用工方式,此次减薪是得到大多数员工的支持和理解。

显然,优信的组织能力并不像自己说的那般上下一心,因为2月29日、3月1日多数新闻的信源均来自优信内部,而且在雷帝触网2月28日的报道中,优信CTO邱慧已经于年后发表内部信宣布离开。

这是自去年开始优信第5位高管离职,此前CMO王鑫、COO彭惟廉、CSO井文兵和金融部总经理于景渊已陆续离开。

旧疾复发还是暂时休克?

自1月21日疫情爆发开始,很多企业被迫按下“暂停键”已有近一个月时间,二手车行业几乎处在瘫痪状态。

一位从业者则对虎嗅分析道:“一方面,很多城市因为疫情防控,车商不能开业,市场上缺车源;另一方面,买家即便有购车意愿,因为疫情防控不敢也不愿意出门看车。整个行业基本处于停滞状态,复苏乐观估计都要等到6月以后。”

不可否认,这一次疫情对诸多中小微企业是一次大考。

有北京车商对虎嗅表示:“优信这种二手车电商平台高度依赖车商,绝大部分车商至今没有复工,优信平台失血情况可想而知,它再不自救可能会导致公司整体坏死。”

二手车B2B拍卖业务起家的优信,一直在二手车领域摸索和尝试:2015年涉足金融,推出B2C品牌“优信二手车”,后延展到新车销售、汽车物流、售后服务等板块;2017年品牌升级并落地跨区域购车服务;2018年,重心转向市场空间巨大的2C交易,并于当年6月登陆纳斯达克。

优信纳斯达克上市敲钟仪式现场合影

此后,优信稍有风吹草动都会成为众矢之的,优信创始人戴琨大概不会想到,公司优美的攀爬曲线会这么快进入下行轨迹。

一位投资人曾对虎嗅表示,“即使在上市后,优信面临的融资难现象也未得到很好的缓解,竞争对手凭借优势可以组建团队、加大营销比重,优信应战的话会加剧资金紧张,不应战又会导致份额被蚕食,两难。”

公开资料显示,优信上市募集的4亿美元中,除了面对公众发行的2.25亿美金外,同时发行了1.75亿美元可转债。按照规则,优信股价如果不能在2019年6月27日达到9.72~9.855美元的可转股价格,这笔可转债需立即兑付。除此之外,优信还有6亿短期债务待偿。

这背后的逻辑,此前虎嗅文章《二手炮灰》亦有提及:

“上一轮资本寒冬过后(2012~2013年后)VC手头握着大量资金,急需一个优质标的。因此,当投资人们看见二手车这块巨大蛋糕被推出来,谁都想分一块。这让二手车平台的广告大战陷入彼此资本的盲目对冲:二手车电商平台负责在前方攻城略地, 背后资本则用不断加码的真金白银助其换取攀爬的份额。”

根据2019年11月优信公司Q3财报推算,公司整年亏损超过11亿元。

若将时间线往前拉长一些,形势更不乐观:2016~2018年优信营销费用分别占当年营业总收入的96.12%、112.80%、81.04%,营销费用几乎与亏损额持平,三年累积亏损56.79亿元。

所以此后优信连续遭遇资金紧张、股价暴跌、人员收缩、业务变卖只不过在为高速扩容的组织管理补课,为铁血猛进的亏损买单,2020开年这次疫情更像推倒了优信内部的多米诺骨牌引发一系列连锁反应。

那些早该推倒重来的业务模式因为资本原因苟活,终究会被挤破泡沫。此前虎嗅采访市值风云创始人杨峰,他就表示出相似观点:

“此次疫情,现金流管理比较好的企业基本问题不大,甚至迎来了一个很大的机会。突发性事件一定意义上会倒逼创业者对企业管理、现金流、盈利模式做复盘思考,没活下来的,你就得回头想一下,到底是因为纯粹的历史偶然事件导致你没活下来,还是因为自身管理方式、业务模式或者是对这个经济的预期的预判发生了偏差。”

优信的故事还能讲下去吗?

2019年4月,戴琨提出全国购将成为二手车行业的“终局”。

然而在资金匮乏的压力下,全国购随时可能面临胎死腹中的命运。于是优信先后出售金融业务、事故车拍卖业务、新车业务回血近10亿现金。

一位优信离职员工透露,“优信B2B业务高光时刻诞生的新车业务‘车伯乐’后更名优信新车,并推出一成购业务。不到一年,该部门就开始裁员。2019年6月整个一成购新车业务被全部砍掉,30日之前完成了销售人员的遣散。”

2019年7月12日,优信宣布剥离贷款便利相关业务至58金融旗下Golden Pacer,以换取1亿美元的现金和一定数量Golden Pacer股份。交易完成后,优信不再承担二手车贷款担保责任或信用风险。换言之,优信出售了此项金融业务。

优信确实通过剥离业务、变卖资产暂时缓解了偿债压力,Q3财报显示,优信流动资产62.44亿元,其中流动负债33.50亿元,其流动性良好。

但是,优信Q3账面上6.27亿元现金及现金等价物,随着Q4交易旺季广告投放及营销费用的增长、运维费用等,亏空几乎是不可避免的结果,这或将进一步恶化优信所处的困境。

2019年9月,燃财经曾采访优信全国购业务员工,发现其全国购业务发展并不顺利。“公司内部年中还在不断优化全国购的业务流程,目前全国购业务C端销售一大半来自加盟优信的小车商。”

车源分散、跨区域运输难度大、资金要求高等客观因素,始终让二手车处在集中度低的常态下。二手车平台确实通过对车源的创新整合提升了二手交易的匹配效率,但是,不管哪种模式、哪个平台,都没有回答清楚商业最本质的——盈利问题。

一位资深行业观察人士分析,“到目前为止,整个国内二手车行业还未成熟,还需要更多的炮灰公司。行业到现在为止,没有一家敢站出来说我真正盈利了,热钱一退继续活下去都成问题。”

C to C 轻资产模式市场空间巨大、成长迅速但客单利差小、壁垒低;B to B/B to C重资产模式利润空间大却需要在搭建系统、赋能车商上持续投入。

然而,越来越多区域车商不喜欢被平台捆绑;有资源背景的车商,逐渐形成精品车理念,注重营销和售后服务,需要的是一个更好更规范的平台。

优信想要将全国物流网络建立起来,真正意义上打通“全国购”模式,在现金流、组织管理等方面所面临的挑战目前看异常严峻。

iNews新知科技 关注科技,自有新知

iNews新知科技 关注科技,自有新知