产值收入:规模接近300亿美元——未来3年或增长至15倍

先从宏观的数字说起。

根据SuperData的统计和预测,2016年VR产业的收入(软件+硬件)共18亿美元,今年的产值预计会达到37亿美元,同比增长106%,这其中软件、服务的产值有较大幅度的上升。

此前,厂商的硬件出货量一度是限制VR产业收入的一大要素,在产能改善之后,这一制约也随之减弱。而随着硬件持有量的上升,用户对VR软件内容的消费热情也有显著的提高。这也是今年VR产业收入增长的主要动力。

鉴于其整体偏高的价格,从现在算起到2019年,硬件都会是VR产业销售收入最主要的组成部分。不过这种状况不会永远保持下去。

接下来的几年将会是VR产值的爆发增长期,SuperData预测2020年VR产业收入有望达到283亿元(约合人民币1866亿元)。与此同时,VR受众对于软件内容的消费也将迎来高峰。到2020年,软件内容的收入有机会达到162亿美元,首次超过硬件的销售收入。

SuperData还关注了AR与MR(混合现实)的宏观发展前景,据其预计:AR与MR也将在未来几年进入快速增长阶段。MR的增长更令人瞩目——2020年AR与MR产值将分别达到132亿美元与199亿美元,二者会占到VR/AR/MR市场总额的54%,届时MR的产值也将首次超过AR。同时AR+MR的产值总和将占到VR/AR/MR产值总量的54%,这一比例目前只有23%。

当然,在AR/MR等平台的产值在快速增长的同时,相关软件内容也存在明显的单一性。以AR为例,2016年AR软件内容的收入有96%都来自《Pokemon Go》这一款游戏,其余产品则几乎可以忽略。在伽马数据看来,这就像国内移动电竞收入大半来自《王者荣耀》一样——可观的数字让相关产业看起来很繁荣,但其他内容的匮乏、或是盈利能力的薄弱很可能会制约相关平台长期发展。

资本介入:正在从VR向AR/MR转移

从上述的产值、产业分布来看,VR行业的潜力是有一定保证的。但当下各路投资方都在追求更短期的回报,这一点往往是VR企业难以达成的,在伽马数据看来,也是VR项目融资面临的困境。

根据SuperData的统计,2012年至2016年期间,VR/AR/MR的产业投资规模为41亿美元,去年的投资规模已经突破20亿,达到了近年来的高点。但今年却出现了明显的回落,预计只有16亿美元。不过今年也是一个曲线的拐点,从2017-2020年,VR/AR/MR的投资总额还会继续上升,预计到2020年将会达到35亿美元的规模。需要指出的是,投资额的上升将会主要来自AR/MR产业,VR产业的投资还会长期保持一个平稳的曲线。

娱乐公司此前获得了较大规模的投资,但碍于诸多公司都没有相对明朗的商业模式或盈利模型,加之投资方对于ROI的要求,后续对这类公司VR内容的投资一定会变得更谨慎。同时,VR影视内容公司通过被收购、合并等方式获得了可见的投资,HBO、NBC、狮门和迪士尼等公司都与VR企业建立了合作。这些或许会成为未来VR内容公司获得投资的主要途径之一。

目前来讲,VR企业90%的资金来源都是投融资。但从资方的动作来看,收购或促成上市的方式正在兴起。2017年上市、收购在VR企业的资金获取中只占20%,不过到2020年这一比例预计将达到60%。

设备持有量与软件:亚洲硬件市场规模可观,游戏内容收入最高

VR行业近几年的发展以及未来发展的潜力,都与设备持有量的上升有着不可割裂的关系。

按照SuperData的统计口径,去年全球的VR硬件(主要是头显设备)的全球持有量为630万,到2017年这一数字预计将达到1590万。若依照地区划分,北美和欧洲的设备总量分列第一、第二,亚洲则位居第三。

北美和欧洲在设备量上的优势会保持一段时间,2017年这两个地区设备量将会占到全球总量的68%。根据预计,虽然亚洲目前的持有量并不高,但在未来一段时间亚洲将会成为轻量级VR设备持有量最高的地区。

而亚洲地区相关的增长将会有很大程度上来自中国,这里有个比较有意思的点:很多人都对国内华强北等知名电子设备集散地的低端、劣质VR有所耳闻,不过报告原文中似乎没有特别体现这一点。伽马数据认为,如果这类量大质低的产品如果没有被完全纳入统计,那么当前的设备对比情况或许仍有修正的空间。

此外,按照设备划分,三星Gear VR受益于先发优势,在过去两年内的销量已经超过500万。也是目前持有量最大的VR设备。Google Daydream则凭借低廉的价格奋起直追,并且有望在今年成为持有量第二的设备。

同时报告中还提到:高端的PC及主机设备更受欧美用户的青睐,不同于中国等地区轻量级VR设备“泛滥”的情况。另一方面,随着PSVR这类高性价比设备的推出,兼容VR功能的PC价格正在快速下降,这可能也会在未来几年内左右硬件的销售走势。

尽管北美和欧洲在设备持有量上占据着明显的优势,但这一优势没能转化成对应的内容收入。根据报告的测算,2016年全球VR产业的软件的总收入为3.3亿美元,今年预计将会达到10.3亿美元。其中亚洲将以3.58亿美元的产值成为VR软件内容收入最高的地区,北美、欧洲则分别为3.26亿美元和2.7亿美元位居第二、三位。

报告还指出,游戏产品通常有较强的变现能力,因此VR游戏在2017年仍将是VR软件内容中收入最高的部分。其占比约为50%,虽然亚洲的VR软件内容整体收入最高,但VR游戏今年最主要的增长还是来自欧美地区。

此外,报告中还提到欧美企业的布局扩张:SPACES和HTC等厂商正在加紧与中国当地的公司合作,以求在更广的市场范围内推广高端VR设备和相关软件内容。而在纽约等欧美市场,IMAX VR影院和Ghostbuster Dimensions VR也在加速其产品的扩展。

消费人群:偏好差异大,重度用户月均支出43美元

从已知的数据来看,尽管VR仍处在比较初级的发展阶段,产业的潜力和软件硬件的消费还是呈现出相对乐观的前景。

那么受众的消费、使用热情又是怎样的呢?

报告主要选取了美国的VR用户进行了调研。

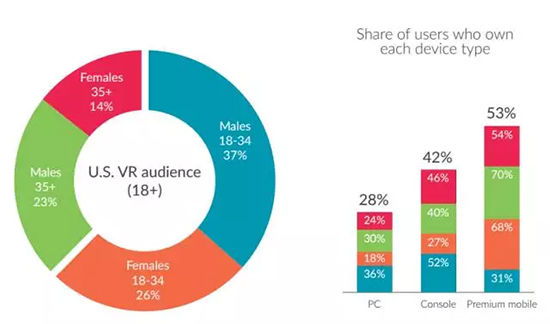

首先从主要构成上来看,18-34岁的用户群是VR使用的主力人群,占到了用户总量的63%。从性别分布来看,18岁以上的用户群体中男女比例为3:2,女性用户也占到了较大的比例,不过SuperData也指出,随着产业发展新的娱乐交互媒介也会随之出现,届时用户性别分布还会有新的变化。

而如果以平台来划分,53%的用户拥有移动端VR设备,42%拥有主机端VR设备,持有PC端VR设备的只有28%。这也和VR设备普遍的性价比差异直接相关,越是偏向硬核、高价的设备,持有比例就越低。但同时,偏好硬核向设备的用户往往有较好的VR使用环境/条件。根据报告的调查,约83%的PC端VR用户拥有足够的空间来摆放较大型的VR设备。伽马数据认为,虽然这并不能直接说明这部分用户较大的房屋空间等同于经济条件,但还是能从侧面反映硬核VR用户相对较好的消费条件。

此外,不同年龄、性别的用户群对于VR内容的偏好也呈现出典型的差异。

比如18-24岁的男性用户往往是VR游戏内容的主力人群,其中约52%的用户是PSVR的忠实拥趸。他们在VR内容上的月均消费高达43美元,是其他用户的两倍。而同年龄段的女性用户则更偏好VR影视内容,往往受明星、综艺等元素的吸引。

35岁以上用户群中,男性用户往往更喜欢探索、旅行类型的VR内容,这部分用户的个人收入也是各类用户中最高的(个人年均收入81000美元)。他们习惯于使用移动设备,但单次使用时间是各类用户中最短的。同年龄层的女性用户虽然也以移动设备为主,但通常对VR没有充分的了解——多数人没有尝试过PC端VR设备、付费意愿也是各类用户中最低的。

iNews新知科技 关注科技,自有新知

iNews新知科技 关注科技,自有新知