本文从货币载体本身的成本效率等角度切入,并进行了深入的分析。我列出三个关键性结论:1. 现在事实已经被证明,加密数字货币是可以作为交易手段的。在此基础上,比特币优于金币作为支付手段,是否可以同样推论出优于现代法币体系呢?——并不能,因为金本位和现代央行制度有相似点,但并不一样。

2. 比特币这样的货币是纯粹的记账,完成债务转移是没问题,但遇到真正的市场恐慌的时候,迫切需要实际生活生产资料的时候,这种货币会不会被抛弃,就很难说了。

3. 如果大家对加密数字银行的存款不等视为比特币的现金,区块链技术解决的“双花问题”的方案是对社会交易成本大大的贡献。如果产生比特币银行,并且大家普遍认为比特币银行的存款一如现金(好比我们认为人民币存款等于人民币现金),那就没啥进步可言了。”

这两周的大事件,CBOE(Cboe Bitcoin Futures)和CME(CME比特币期货)分别上了自己的比特币期货合约。推出后不久,比特币的币值大涨大跌连续触发熔断。有鉴于昨夜的大跌,我终于可以发文议论一下了,否则又要我背一发文就暴跌的锅。

关于比特币是什么等基础概念我不解释了,这里也只讨论加密数字货币本身,而不拓展到区块链的其他应用。

本篇不讨论和预测比特币的价格,也不构成任何投资建议。想要投资或者投机比特币的朋友,建议大家去正规期货公司broker去开通CBOE或者CME的期货合约交易权限,不要在莫名其妙的“交易所”去交易,跑路只是时间问题。

曾经最大的比特币交易所Mt.GOX宣布倒闭后的示威者,在此之后比特币交易所宣布“被黑客攻击”而倒闭的事情屡见不鲜。门头沟不会是唯一的沟

1.

言归正传,讨论意图成为货币的比特币。首先搞清楚一个简单的逻辑推理错误,经常见到对比特币的批评是因为比特币不具备法币的某某某特性,故而无法成为真正的货币。

这个推断暗含着一个前置推断:只有法币的做法才能成为“真正的”货币。这个前置推断是个假命题(不是伪命题)。现如今的国家主权信用货币体系并不是唯一一个能起货币功能的货币设计,事实上,布雷顿森林体系(一种实物黄金作为抵押物的非纯信用体系)的崩溃后建立的现在信用法币体系,到现在不足半个世纪。难道半个世纪以前,人类就没有货币吗?

凯恩斯本人代表英国参与二战后布雷顿森林体系的谈判

更何况人类社会现在主流的主权信用法币也面临诸多挑战,不见得是完美的系统。

长得不像我的都不是人?!!!这得是多傲慢的偏见。

货币是工具,目的是促成交易的便捷,重要的是交易,是所有交易者福利的增加,而不是货币本身。交易使得交易双方的利益都增长,故而才会有交易,这里说的交易泛指所有交易,包括直觉上好像是纯粹对赌的金融衍生品交易。

说比特币不产生现金流,所以该资产是骗局,这是一种奇怪的批评,黄金也不产生现金流,并不妨碍它曾经一度成为支付货币的历史事实。

美元人民币有利息,是因为你借贷给别人了(银行存款的本质是你借给银行,而非存放,说“存”,是想要给你安全的假象而已),如果你拆借黄金给别人了(黄金租赁业务就是此意)同样是有利息的,比特币拆解也是有利息的(而且很高)。相反的,倒是欧元,带人类进入了负利率时代。

保险柜行业的真盖世英雄,给个眼神你体会一下

就允许负利率直接拿全欧元区做货币实验,不允许加密数字货币做货币实验吗?至少数字加密货币可没用法律强迫作为唯一合法货币吧。

既然是做实验,一般都是拿一小部分先做参照组的,一上来就把那么多人命运息息相关的事情拿来做大规模社会制度实验,哪个才是真正的任性疯狂?

所以像不像法币和有没有利息,都不能成为否定比特币等加密数字货币称为一种货币支付手段的充足理由。我认为,决定比特币能不能成为一种货币支付手段,甚至能不能取代现代法币体系的决定性因素是:它是否能促成交易双方交易成本的下降。

如果能,则势不可当。如果不能,则此实验失败。但就算作为支付手段的失败,也未必意味着其他地方没有意义。比特币到如今带来的社会现象,已经带来了社会科学值得好好研究的大量课题了。更别说带来了区块链这一技术的验证。

这里的交易成本不仅仅是指狭义的区块链上的费用或者银行转账的手续费,而是广义的社会交易成本。包括币圈的人天天念叨的法币通胀的铸币税也是我说的广义的交易成本的范畴。反过来,批评总量不会增加势必导致通缩紧缩,社会生产力被破坏,也是交易成本。

所以,我的着眼点在于使用加密数字货币作为支付手段,对整个社会而言是否有效率来讨论,而非没有主心骨的一个个散落的争执不下的点。

第一个最重要的问题:加密数字货币能不能成为交易支付的手段?还是除了炒作之外,并不能真正履行此职能。如果不能,没有后续讨论交易成本的必要。

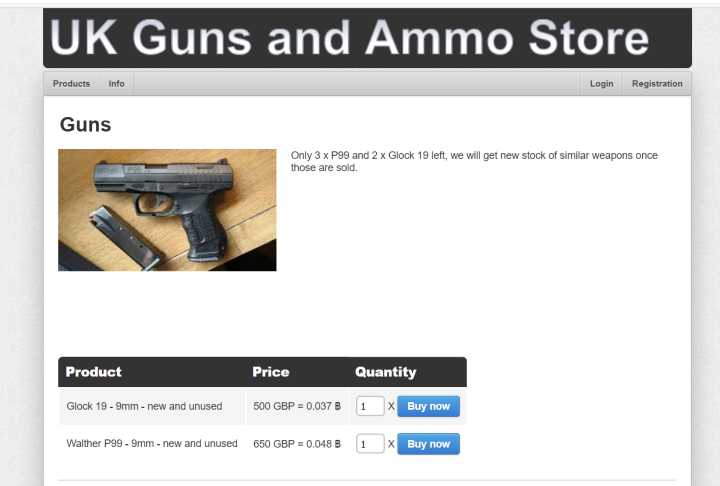

现在事实已经被证明,加密数字货币是可以作为交易手段的。确实有一些交易正在使用比特币作为支付手段,这里说的不是用法币买卖各种加密数字货币,或者是币币交易,而是加密数字货币直接交易货物。

暗网上无须任何文件就能用比特币购买枪支

洋办证儿,美国的假驾照

因为比特币的匿名性,故而已经被广泛应用于暗网的非法交易。不光彩是一回事,但足以证明比特币是能履行支付功能的。能不能提高效率降低交易成本与否在其他领域尚且不知,至少在黑市界,其匿名性的保证已经大大降低了交易成本(想一下旧电影里的黑帮交易是有多高的风险,双方促成安全交易有多困难),故而比特币在黑市是非常有活力的。

粗糙估算一下,黑色产业的交易需求除以2100万(比特币的数量上限,目前已经挖出来的大概1700万),黑市实际有多大的货值因为不好估计,但必然也是个非常可观的大数字。

这不是个人的推断,而是客观事实:比特币能作为一种支付手段使用。而且在黑市交易上,是交易成本最低的一种,所以它期待了其他货币,那在其他领域能吗?

换言之,有什么理由能让我们更愿意以加密数字货币交易而非法币呢?在日常交易中,存在不存在一个类似匿名这样的痛点,让我们更倾向于加密数字货币呢?

比特币的支持者们提到的最多的是抗通胀性。通货膨胀已经不是一个令人陌生的经济学概念了,特别在中国,回想一下二十年前的物价,就无须多言了。和比特币类似的,黄金的产量也没办法根据央行的意志为转移,突然增多。那贵金属本位的时代,是否就不存在通胀呢?

答案是否定的,贵金属本位时代照样有通胀的。

通胀分为两种,一个是币实物时代的含金量的不断下降,另外一个是贵金属本位作为支撑的银行体系信贷扩张造成的通胀。

在实物贵金属本位制度下,币的实际含量是不断下降的。举例来说,在尤利乌斯和奥古斯都·凯撒期间,罗马便士中含有4盎司银。250年后,到三世纪末,同样的银币中的含银量仅为过去的2%,也就是说其价值仅为1/50。

凯撒银币

缩水得简直不像话,但算一算年通胀率其实只有1.6%,还小于美联储2%的通胀目标。如果对标一些高速发展中国家实际的通胀率(你懂的),简直不值一提。

要验证实物的含金量是困难的,笔者曾意外介入了一些黄金实货的生意,厂商在验证矿的含金量时,需要氰化物(剧毒)和质谱仪。很难想象,你在交易的时候需要如此验证支付者货币的含金量,这不仅仅是支付宝扫一扫比效率差,而是完全不可行。

那贵金属实物货币时代的人怎么办呢?唯有相信铸币厂,有些是官方的,有些不是,铸币是个天大的权力,能铸币的是真正的发大财的生意。这意味着社会交易成本的巨大一块,是给铸币者拿去的。

信任是最贵的。

比特币有没有验证真伪的社会成本?有的,挖矿本质上是竞争记账的权力,POW机制本身是用来防伪的,电力消耗是真实在耗费社会资源的(虽然如今大部分是弃电)。为了确保比特币交易的合法性,也需要是社会资源的投入,而且是竞争性质的,投入的资源是不会少的。

区别在于,对于使用者而言,验证在技术上是可行的。用手机轻钱包接受比特币支付时,不需要担心比特币的“含金量”,收到一个btc就是一个btc,不用担心含金量。

矿场类比于贵金属时代的铸币厂在这里是不适用的,因为铸币厂能稀释含金量,而加密数字货币的矿场并不能。在面临多家铸币厂竞争含金量的同时,铸币厂尚且是有约束的。邓通的币含铜量高,就会有优势。而如果法律规定只有政府拥有唯一合法的铸币权的话,那含金量的一路下滑基本上是无法避免的必然归宿,唯一的奖励或许能让人类文明的明灯牛顿爵士亲手送你上绞刑架。

牛顿任过铸币局一把手,以手段残忍毒辣著称

总结一下:因为贵金属含量没有便捷的验证方法,故而公众被迫信任铸币厂,而法定的铸币厂有强烈的稀释含金量的动机,故而货币的使用者必然遭遇损失,使得真实的交易成本很高。

而比特币没有对标的法定铸币厂类似的机构,矿场更类似于一个收费版的检验含金量机构,所以能收比特币的人不用担心每次收到的比特币会比之前的有差别了。我认为是进步了,换言之,交易成本下降了。

2.

和古时候的实物金属货币相比,如今的主权信用背书的法币呢?

如今主权信用背书的法币,背后也是有类似“含金量”类似概念的抵押物的。关于货币最简单的逻辑一文里我用一些简单的比喻来阐述了央行的资产负债表的含义,我们持有的纸币背后是有央行的资产作为抵押的。纸张本身的价值忽略不计,但是央行持有的资产是庞大的。

同样的问题,可能稀释吗?“含金量“会下降吗?

理论上,央行的资产负债表是100%准备金的,有多少资产发行多少货币,是不会”滥发“的。媒体往往指责物价上涨,央行滥发货币其实是没有理解货币创生的完整过程。现代信用货币从无到有冒出来确实是央行干的,但产生货币的总量,可不光是央行自己完成的(货币或许能无中生有,但财富不能)。当然央行有手段能控制总量,这个下文详细讨论。

我们这里不讨论信用派生的问题(央妈的更年期烦恼),仅仅是讨论基础高能货币,能否稀释”含金量“。答案是肯定的,完全是可能的。和布雷顿森林体系美元挂钩黄金,其他货币挂钩美元不同,现代央行发行货币没有硬兑付的束缚。不存在35美元能兑出一盎司黄金的说法。央行的资产负债表里虽然负债是货币,资产栏里有什么资产写得清清楚楚。但是你不能持有货币去央行要求兑换对应的资产,仅仅是表上面列着而已。但本质上,我们现在持有的法币,是有”黄金“的,也是有”含金量“类似概念的,不光是一张纸或数字。

最糟糕的情况是,表上虽然列着其实没有,或者挪作他用了,这当然是非常严重的失信了,基本只是政权垮台前才干得出的事情。

所谓央行资产,也就是账面上有而已。就问你意不意外,惊不惊喜,喜不喜欢

所谓央行资产,也就是账面上有而已。就问你意不意外,惊不惊喜,喜不喜欢

没有这样的惊天欺诈,在不承担兑换义务的现代央行手上,有办法稀释”含金量“吗?

办法是有的,央行扩表和缩表(缩表是什么鬼?)意味着买卖资产,而购买的资产到底对应多少货币释放,除了央行是没有人有发言权的。

比如美联储购买MBS(住房贷款抵押债券)来QE,这笔资产值多少钱?这种证券是有个市场价格,但市场价格一定就是公允价值吗?若如是,则市场拥有拉普拉斯妖一般的全知能力,这显然是不现实的。做一个极端假设,如果MBS背后的债违约了,换来一地鸡毛的没人要的房产,怎么估值?理论上所有持有美元的人才是资产真正的主人,这损失谁负责?

央行购买资产是央行单方面决定的,而释放出的货币意味着给出了一个不可商量的价格。纸币背后的”黄金“到底值多少钱,是央行单方面决定的,如果央行购买了垃圾,而释放出和之前拥有同等法律效力的增量货币,那就是一种稀释”含金量“的行为。

如果央行迫于政府压力,购买了大量有问题的地方政府债券,而风险承担能力较差的地方政府现金流出问题,除了央行持续滚动购买维系一个类庞氏(一招看穿一切旁氏骗局——泡沫的形成、发展与破灭,以及复利的魔力)。之外,还有其他的路可以走吗?这里不讨论央行的独立性问题。仅仅说明,现代央行纯信用体系,购买的资产实际质量如果有问题,是存在类似于”含金量“不断下降风险可能的。

无论是古时候的贵金属本质制度,还是现代央行制度,都存在”含金量“可能下降的问题。这是巨大的社会交易成本。所有使用货币参与市场交易的人,都息息相关的。

3.

那接着上面的讨论,比特币优于金币作为支付手段,是否可以同样推论出优于现代法币体系呢?并不能,因为金本位和现代央行制度有相似点,但并不一样。

重点的不同是央行持有的资产里,并不都是类似于黄金的无用之物。央行持有的国债背后是政府的税收抵押穿透到最后是纳税个体的资产,有些证券穿透到最后是房产实物,日本央行还买了ETF,背后是上市公司的股权,穿透后是股东权益。这些穿透到最后,是大量的生活生产资料,不全是黄金这样的无用之物。

黄金是无用之物,没有使用价值,金币含金量越来越糟糕是因为黄金的验证成本太高,而比特币的验证比黄金现实许多,所以可以严格说优于金币。并不能严格说优于现代央行制度的法币。因为加密数字货币背后并没有对应的实际生活生产资料(仅目前的加密数字货币而言,不排除以后有能钩挂实物的加密数字货币)。

除了贵金属本位制之外,还有盐本位和粮食本位的货币,这些可以说是对应实际生活生成资料了。这些货币的问题和实物金属币不同,纸币化之后能不能兑付是个大问题,金本位里的纸黄金同样有这个问题。

货币支付本质上是负债的转移(关于货币最简单的逻辑),在大家都相信能兑付实物的共识下,不必交易前兑成实物支付,只需要支付纸币完成债务的转移即可。而当有兑付的信任风险的时候,没有认真履行100%准备金制度的纸币势必破产。

比特币是不存在这类问题的,因为从来没承诺过能兑付任何实际生活生产资料,根子上不存在挤兑的可能性。现在央行和粮食盐本位等制度让货币挂钩实际的生活生产资料并不是毫无意义的,这是货币变得有价值的最后一层保险。

要注意,没有实际生活生产资料作为支撑(能不能足额兑付是另外一个问题),并不妨碍在平时完成债务转移的功能。但在市场恐慌和混乱的时期能提供坚实的锚。

这很重要。

因为只有我们知道,最差情况下,我还能换回十斤盐,两百斤小麦的情况下,赚取这种货币才有最底线的保障。这在博弈决策的时候是个重要信息,这个信息会大大降低交易的成本。解放初期我国政府用大量的煤炭和粮食砸到上海市场稳定人民币就是如此,实际上是用煤炭粮食等实际生活生产资料作为货币的锚。

比特币这样的货币是纯粹的记账,完成债务转移是没问题,但遇到真正的市场恐慌的时候,迫切需要实际生活生产资料的时候,这种货币会不会被抛弃,就很难说了。目前津巴布韦等落后地区在法币失去信用的时候,比特币能上位,是因为整个外部世界还处于总体和平稳定的阶段,比特币能兑换成海外法币拥有购买力,如果整个经济体系都处于紧张时期呢?

这是最后一层保险,不遇到真正的大问题,永远无法验证,都是纸上谈兵。

现代央行制度下,因为纸币也是软约束不兑换的,稳定纸币的方法是抛售央行资产(实际生活生产资料)收回货币,使得市面上的纸币变少,实际物资增加。当然啦,也可能反其道而行之,”增加流动性帮助“市场度过危难期,呵呵。

所以回到主线,比特币这类加密数字货币没有实际物资的支撑,会不会加大债务转移记账时大家的决策难度。我认为是会的,这在效率上是个大折扣。所以我们感受不到这个因素,是因为币值(兑法币)一直在涨涨涨,支付的人还觉得亏了呢,受付人根本不是担忧的一方。但问题是可观存在的,没出现过不意味着不存在。

没对应实货物资,会增加交易成本,但这个成本不在极端情况下不易体现。

4.

到这里讲的都是通胀的问题,完全相反的意见还有通缩。

接下来谈第二类通胀,在贵金属本位时代同样出现的,信用派生产生的通胀。

当你存100元(其实是借给银行100元)后,你存款余额是100。银行的企业客户贷款50元的时候,银行并不会通知你:亲爱的储户,您的存款中有50元目前处于被拆借状态中,暂时无法使用。

事实上,贷款客户把50元花了,你同时消费60元的话,两笔交易都是合法的,总额是110元,虽然银行只有100元。这使得银行机构和非银机构有很大的不同:能否创造出派生货币来。

通胀与否与派生的量非常相关。央行也是调节货币市场的方式来影响货币发行总量的,不仅仅是扩表和缩表的方式。提高准备保证金率是降低货币派生能力的(每次贷款总量不能超过存款的一个比率),提高或者降低利率也是为了间接影响货币总量的(钱更贵了抑制一下借贷的冲动)。

既然商业银行能无中生有派生出信用货币,这会不会造成我们使用货币的成本变高。当然是有的,因为信用派生这种“方便”是可怕的。

它赋予了央行调节经济的权力,是权力就有可能被滥用。特别是信息和影响力不对称的时候,虽然央行理论上应该是一个超然的公共机构,但政府对央行的影响力大过社会公众的影响力。

当政府需要解决债务问题的时候,稀释债务最“无痛”(对于政府而言)的办法莫过于通胀,给问题项目庞氏化续命(关于债务结构最简单的逻辑)是能做到问题延后的。这相当于所有持有货币的人一同承担某些部门的过失。

那最优的策略就是把摊子铺得越大越好,反正成功了是我享受,失败了全社会一起帮我想办法。或者摊子铺大的过程中先中饱私囊了,快要失败了去闹一闹,集体逼个宫,拿社会稳定来做筹码。

这是现代双层法币体系的一个大问题,除了政府希望市场出清去杠杆的决心外,还有什么东西能保证持有货币的交易者们不受这个问题困扰的吗?如果能,则是货币体系一个大的飞跃,是真正的进步。

这有点类似于比特币设计时的“双花问题”,原意是如何保证在一个网络里,加密数字货币只被花一次。存款派生信贷再产生存款某种意义上,就是一笔钱能同时被花两次,甚至更多次。那比特币的防双花设计的算法能抵抗信用派生制度的阴暗面吗?

这取决于比特币是否成为直接支付媒介,还是作为储备物也派生出比特币银行来。

有一种关于不必担心BTC网络拥堵和迟迟不推出“闪电网络”的说法:认为BTC类似于黄金,它永远稀缺性和不可伪造等特征,我们不必直接在链上交易,而效仿黄金本位纸币,发行比特币本位的纸币或者银行存款,这就规避了链上交易成本的问题。

比特币换成黄金,一切配方都不变

比特币换成黄金,一切配方都不变

真正能的链上交易类似于央行的买卖行为,平时的日常小额支付由比特币银行的服务器中心化高效处理,不必耗费大量hash算力。

这种方案比黄金本位优秀的地方是,发币机构的金库大家是没办法知道实际的储量的。但比特币的钱包透明可查验,大家都可以看是否维系了100%保证金制度。

这确实是个大的技术进步。但一旦产生比特币本位的银行体系,也就产生了信用派生,比特币的基础货币是能规避双花问题,然而派生出的信用货币使得整体的供给又变大了。

如果不能信用派生,何人会去运营一个比特币银行。如果允许银行信用派生,那双花问题在技术上被解决无益于总量的控制。换言之,比特币通胀可以在总量2100万不变的情况下发生了。

故而我认为类似BCH这种扩容不是没意义的,直接链上支付而不依赖可能产生信用派生的三方金融机构作为中介,对于加密数字货币而言,是是否还有意义的重大区别。

每秒7笔的速度当然是无法成为主流支付手段的,扩容八倍恐怕也远远不够,但这里不给未来的技术设限,或许未来带宽和计算能力都远超现在。

回到主线上来,如果大家对加密数字银行的存款不等视为比特币的现金,区块链技术解决的“双花问题”的方案是对社会交易成本大大的贡献。如果产生比特币银行,并且大家普遍认为比特币银行的存款一如现金(好比我们认为人民币存款等于人民币现金),那就没啥进步可言了。

到这里讲的都是通胀的问题,完全相反的意见还有通缩。

关于比特币等重量恒定的加密数字货币很大的诟病恰恰在于重量的有上限(“经济学界如何看待比特币?”回答里有个小故事讲述了通货紧缩对于社会的巨大危害)。

如果一种货币成为主流通货,而造成严重的社会问题,最终也是终将被抛弃的。换言之,它作为支付手段没用。

(写到这里写不动了已经……篇幅已经严重超标了,以后有时间再写,先声明:烂尾不负责,就是这样的)

iNews新知科技 关注科技,自有新知

iNews新知科技 关注科技,自有新知