上周五(6月1日),软银通过愿景基金向通用Cruise投资22.5亿美元的消息引爆了自动驾驶圈乃至出行圈。孙正义出手,从来都是大手笔。

坊间一时各种解读:通用在软银支持下大力加码自动驾驶技术研发,将有能力在无人驾驶商业化上与领先一步的Waymo一决雌雄;自动驾驶的资源正在进一步向最头部的玩家聚集,创业公司的机会又黯淡了一分。

而车东西认为,在成为隐形于众多网约车背后的决定性力量之后,软银的战略正在进一步升级:软银正在试图进一步催熟自动驾驶技术,从而在其主导的全球网约车网络基础上搭建起无人驾驶出行服务。

这一次,软银想成为无人驾驶商业化最大的推动者,从这一点突破成为出行产业中的一极。

5年前切入出行 撬动千亿资本

与国内众多出行大佬在行业里浸淫已久不同,孙正义在面对出行产业涌起的大潮之时,可以说是一个局外人。这让软银最初在以投资者身份进入行业时交了些学费,但同时,在软银真正将出行作为投资主航道之一时,它也带去了一些“局外人”才敢想的思维。

时间回到2013年,通信出身的软银,当年正在收购美国第三大通信运营商Sprint。同样身为日本三大运营商之一的软银,在移动互联网兴盛时,正在谋求全球扩张。此前投资阿里巴巴的案例让软银获得了千亿回报,软银正在寻找下一个这样的公司。但软银的投资活动到当时已经持续了十余年,而出行行业从来不是其重点。

但在这一年,软银的投资方向开始起变化。2013年4月,软银向欧洲的一个P2P用车创业项目FlightCar提供了550万美元种子轮领投,这个项目很像如今的顺风车,机场的乘客通过平台交流,找一辆顺路的私家车搭车出行。

紧接着2013年8月,软银再度领投“网约车鼻祖”SideCar B轮1000万美元融资。虽然Sidecar最后在网约车大战中落败,但是软银从此却看准了网约车、看准了出行行业,直至近来用天价资本“招安”Uber、滴滴。成为全球出行产业背后不容忽视的操盘手与变化推动者。

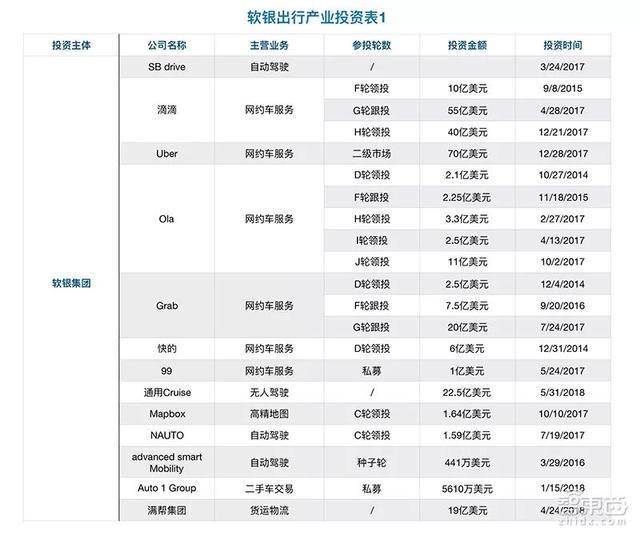

车东西根据数据库不完全统计,截至2018年6月,软银通过四大投资主体,在5年时间中在全球范围内投资至少23家出行产业公司,粗略计算牵动了近300亿美元,而热衷于领投的软银,至少贡献了其中一半。换算成人民币,软银投入数百亿,牵动近2000亿资本。毫无疑问,软银是出行产业最大玩家之一。

其投资项目分布于网约车服务、自动驾驶、汽车交易、仓储物流等四大领域。

▲软银集团出行产业投资

在各个领域中,软银的主要项目包括:

- 网约车:Uber、滴滴、Grab、Ola;

- 自动驾驶:Cruise、Nauto;

- 汽车交易:天天拍车、Auto 1 Group;

- 仓储物流:满帮集团、快仓。

▲软银资本、软银中国资本与软银韩国资本在出行产业投资

与国内流行的“汽车全生命周期生态圈”的概念不同,软银的出行产业投资逻辑并不是以车为核心展开。因此可以看到整车制造、汽车服务等领域,软银均未涉足。相较于大而全的投资逻辑,软银虽然投资项目也不少,但其火力要集中得多——其中绝大部分都砸向了全球的网约车公司。

全球网约车操盘手

2014年,当全球各区域的网约车头部项目在第一轮竞争后脱颖而出之时,软银开始了动作。2014年10月,软银领投印度网约车服务公司Ola 2.1亿美元D轮融资;同年12月,软银领投东南亚网约车服务公司Grab2.5亿美元D轮融资;当年年底,软银又领投了与阿里巴巴关系密切的快的6亿美元。

“不同时投竞品”这条一般规则被软银抛之脑后。软银从一开始入局网约车,就致力于在各家的投资机构中成为核心存在——这几项融资,软银都是领投方。

而更加值得关注的是,软银对这些公司的投资几乎都是同步进行,前后相差不过数月。这意味着,软银同时投资他们并不是为了对冲、避险,而是早就想好了,要在全球网约车的纵横捭阖中充当主角。

此后,在Ola的5轮投资中,软银领投4轮,涉及资金21.15亿美元;对Grab领投一轮;另外,软银还为正处在成长阶段的巴西99投资了1亿美元。

而面对全年最大的两个网约车市场成长起来的滴滴、Uber,软银的投入还要以数倍计。其中,软银为了成为Uber的最大股东,付出了70亿美元。而在对滴滴的投资中,和软银相关的融资金额超过百亿美元,软银领投其中两轮。

即便是以320亿美元收购ARM的超级并购案带来的巨额负债也没有阻挡孙正义的脚步。2016年,孙正义提出建立规模1000亿美元的愿景基金(Vision Fund)计划,专门投资面向未来的科技项目。

2017年,软银联合沙特主权基金以及一众私募基金成立的愿景基金正式推出,募资规模930亿美元。当年,软银在网约车上投注的砝码也陡然升级:

对滴滴的投资从参投10亿美元级来到了55亿美元,对Uber则直接掏出了70亿美元。

巨额资本倾泻而下,换来的是软银在全球网约车格局中地位的直线上升。当前,软银同时是滴滴、Uber的最大股东,也是Grab、Ola的大股东。软银虽然并不亲自下场做网约车服务,但孙正义俨然已是拥有影响行业局势能量的男人。

事实上,软银也确实在影响着格局——从去年开始,一向以侵略性强、在全球范围内大肆扩张的滴滴,开始从多个海外市场退出。2017年7月,Uber将俄罗斯为主的东欧5国业务售予Yandex;今年4月,Uber又将东南亚业务全部交给了竞争对手Grab。

一个主流的说法是,Uber冲击IPO,必须集中资源占据优势市场,因此严重亏损的海外市场必须被优化。

但同样重要的一个原因是,软银在自己的计划中早已划分好了各家网约车公司的“领地”,并不希望有一家在全球范围内占据统治地位的网约车公司出现。

Uber的新任CEO达拉在接受采访时言辞微妙地表示,要“习惯软银大家庭”。言下之意,软银已经成为了众网约车公司的“家长”。

坊间也有传言称,软银在投资滴滴时曾经发出过“威胁”——如果滴滴不接受软银的投资,那么软银就加码投资Uber。

传言有几分可信度并不重要,重要的是这种言论其实反映出,人们相信,软银已经成为了全球网约车公司的武林盟主。

下个目标:打造全球无人驾驶出行网络

成为影响网约车行业格局的主要力量后,软银在出行上的故事其实才刚刚开始——至少就目前来说,软银加码的网约车公司没有一家敢于公布盈利状况。

在另一个方向,软银从2016年开始布局。2016年3月,软银投资日本的自动驾驶公司Advanced Smart Mobility。4月,软银集团与Advanced Smart Mobility合资的SB Drive宣告成立,虽然在名字上不太友好,但是SB Drive的目标却不小:打造无人驾驶巴士,希望在2018年推出运行。不过双方对技术发展成熟度显然过于乐观,到今年为止,SB Drive没能独立打造出无人巴士,最后倒是和Navya合作把无人小巴推了出来,宣称要在2年后商用。

▲SB Drive与Navya合作的无人巴士

随后软银在自动驾驶上下游布局,先后投资以色列激光雷达公司innoviz,投高精度地图公司mapbox、极奥科技,投自动驾驶技术方案商NAUTO,酷哇机器人。

▲酷哇机器人无人清扫车

值得关注的是,软银尽管在自动驾驶上有一个全球梦,但也切实意识到了国界的影响。像高精度地图、自动驾驶技术方案两个领域,软银都在国内投资了公司,作好了“备份”。

然而,对于软银来说,其在自动驾驶领域的投资与其在网约车方向的大手笔并不匹配,一直以来,软银的自动驾驶布局中缺乏一个独当一面的存在:这家公司要技术领先、全面,同时也需要钱。背靠谷歌的Waymo并不缺钱。

于是,在自动驾驶上耕耘已久,在公开指标上仅次于谷歌Waymo的通用Cruise便成了最好的选择。软银在双方的公告中已经将通用吸引其投资的因素说得很明白:后者有整合了软硬件的全栈自动驾驶技术。 这里的硬件,不仅是指通用在自动驾驶上的布局,更指通用在无人车制造上的能力。

▲通用Cruise无人车

将通用变成其投资对象过后,软银看上去已经攒起了一个近乎完美的未来出行圈子:

通用制造、提供无人车;Uber、滴滴们提供车辆运营平台;而无人驾驶的技术,可以由领先的通用先行提供,再由各方共同研发、进一步升级。

而软银,则凭借其金主身份在其中斡旋、保持各方势力平衡。

一个横跨全球的无人驾驶出行服务网络,正是软银的下一个计划。

结语:孙正义的超级梦想与最大挑战

熟悉软银的读者会知道,在投资逻辑上,孙正义是一个真正投未来10年的野心家。软银此次也表示,对通用Cruise的投资在7年内不会要求回报。

曾经造就过阿里的孙正义,正在编织关于无人驾驶最大的梦想。

不过,这个梦想也有众多现实的困难:

- 通用其实与软银众多的网约车势力其实是竞争关系,未来通用是否会答应将其无人驾驶技术部署到Uber、滴滴等平台的车辆上,是双方没有回答的问题。

- Uber与滴滴们,也不见得会在自动驾驶如此核心的技术上受制于人。

- 一个折中的方案:多家公司组成联合研发力量,共研自动驾驶,虽然看上去很美好,但也有各公司技术路线不同、技术水平参差、参与意愿不一致等现实问题需要克服。

- 自动驾驶技术应用存在国界问题,无论是场景还是法规都有不同的限制。

要打造全球范围的无人驾驶出行网络,这一次孙正义将面临的是空前的挑战。

iNews新知科技 关注科技,自有新知

iNews新知科技 关注科技,自有新知