停牌16个月的万达电影,终于在今天迎来复牌,这一时间比深交所规定的最长6个月停牌期,整整多了10个月。

万达复盘公告

今年6月,在万达电影公布了重组方案后不久,公司就收到了深交所的问询函,其中包涵37个大问题,涉及重组内容的多项事宜,包括和2016年5月13日披露的重组方案进行对比、补充说明差异及原因、两次估值差异的合理性等。随即,万达方面对外表示将延期回复。

而就在昨天晚间(11月4日),万达电影终于发布公告,对相关问询进行了回复,称拟在6月份公布的重组方案基础上进行调整,包括主动调降标的资产万达影视的交易价格等。初步估算,交易价格将从此前公布的116亿下调至106亿,且支付方式由此前的“现金+股权”调整为全部以股份发行的方式支付。

重组方案调整

但即便万达影视的估值继续下调了10个亿,却仍旧未能打消资本市场的顾虑:今天上午一开盘,万达电影就迎来跌停,目前为31.1元/股,跌停板上的封单超过82万手。目前,万达电影的市值为547.8亿元。而按照今年2月阿里巴巴集团46.8亿收购万达电影7.66%股份时的价格计算,仅仅一上午,阿里巴巴就亏损了4.8亿元。

但万达电影的补跌或许还没有就此结束。2016年万达初次重组、停牌时,传媒板块正好开始遇冷,PE估值由前一年的70倍下滑至38倍,而今更是跌至18倍的历史低点。再加上近期文娱市场普遍低迷,故公司股价还有进一步下跌的可能。“补跌是肯定的。保守估计,还会有一到两个跌停。”一位证券分析人士对毒眸(ID:youhaoxifilm)分析道。

万达影视估值继续下调10亿

在昨日发布的公告中,万达电影依照今年6月发布的重组计划,对深交所提出的问询进行了答复。不过毒眸注意到,虽然公告中提及的重组计划和6月的方案基本类似,但也有几处值得关注的调整——

1. 万达影视估值再度下调10亿,累计下调260亿

按照万达电影6月份公布的重组草案显示,曾协商确定万达影视92.8262%股权交易价格为116.19亿;但11月4日晚的最新消息则指出,“经初步预估确定(万达影视的)交易价格约为106.51亿元,较此前的作价再度调减。”对此,相关报道里给出的表述为“公司做出的让利措施”。

这已经是自2016年万达电影宣布装入万达影视以来,第二次调低收购价了。

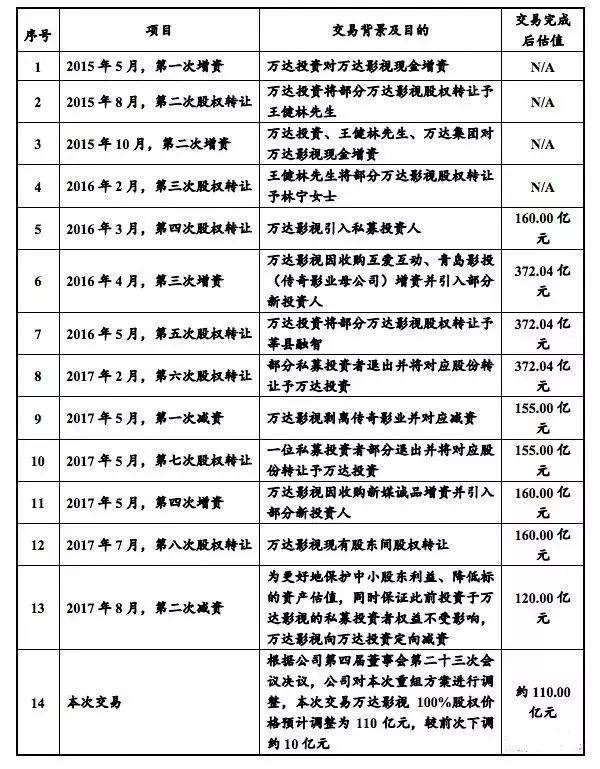

万达影视估值变动

2016年5月,万达电影拟作价372亿元以发行股份的方式购买万达影视100%的股权,但受资本市场等影响而被迫终止;2017年7月万达恢复重组以来一直未能公布新重组预案,直到今年6月才发布公告称,拟作价116亿以现金加股权的形式收购万达影视96.8262%的股权;而今第二次调整,价格又下调了10亿元。

两年内收购价格降低了70%,万达方面给出的首要解释是“标的资产及资产范围不同”,即本次注入的资产中,不包括传奇影业,并新增了出品过《正阳门下小女人》《斗破苍穹》等电视剧作品的新媒诚品。

其实早在本次重组开始时,万达影视就已经表示要剥离此前业绩表现不够理想的传奇影业,万达电影总裁曾茂军在接受媒体采访时亦直言:“在万达刚并购传奇影业时,其每年电影的数量较少,只有二三部。如果没有爆款电影,收益就会有很大波动。”

《长城》是万达购入传奇影业后推出的首部作品

除此之外,市场低迷及万达影视自身业绩波动较大,也是万达影视估值不断下调的重要原因。2015年万达影视业务处于巅峰时,单年出品影片总票房高达63亿,位居行业头名;可此后两年表现却不够理想,其中2016年总票房甚至仅有22亿,位列所有公司第14。受此影响,近年来万达影视高层频繁换血,光是今年就先后更换过两次掌门人。

再加上万达电影开始重组后的这两年多里,大盘一直起伏不定,2016年内地票房同比增幅骤降至4%,今年同样是一副高开低走的架势,影视公司的估值难免会受到负面影响。万达在公告里就指出:“本次重组方案的估值水平较前次重组方案大幅下调。”

至于为何在6月的基础上又下调10亿,有接近万达的消息人士向毒眸透露:“之所以会再度调低估值,确实和市场不好有很大关系。”

另外,在6月的重组预案发布后,万达电影董秘王会武也曾经表示过,万达影视装入电视剧及游戏业务、下调估值,目的亦是为了“业务更平稳,也是给市场承诺一个可实现的目标”。

由万达影视出品的正在热播的电视剧《正阳门下小女人》

2. “股份+现金”调整为全部发行股份

除了下调估值,此次收购重组更重要的一个变化是支付方式。在6月份的重组方案中,116亿元支付方式是:“26.93亿元现金+89.26亿元的股份”,但在最新的方案里,则改为全部“以发行股份的方式支付标的资产全部对价”。

对此,有知情人士向毒眸解释,原本的计划中就是希望通过用股票收购,但因为停牌期间引入战略投资者(2月时的阿里和文投控股),用股权支付涉及短线交易,为避免政策风险,被迫改为现金。但由于目前已经超过六个月的时间,不存在类似问题,故改为全部为发行股份的方式来支付。

这样的调整其实能带来一些潜在利好。据万达电影财报指出,今年上半年,公司的货币资金数额为19亿,同比下滑了31%;而现金及现金等价物净增加额为-9.68亿,同比下滑了838%,系新增贷款减少所致。虽然万达账上还有不少现金,但在文娱公司融资难的大背景下,这种收购方式终归还是能够减少一定的现金风险。有分析人士表示,这是一种能让股民相对安心的收购方式。

3. 增加业绩承诺方并延长锁定期,股份对价价格减少超30%

在新的方案中,万达影视业绩承诺方由原先的万达投资,扩大为万达投资、万达电影高管持股的莘县融智兴业管理咨询中心、王健林的配偶林宁。万达方面表示,万达投资与莘县融智、林宁女士构成一致行动人。

此外,6月的计划中曾承诺,莘县融智、林宁“通过本次交易以资产认购取得的上市公司股份自股份上市之日起36个月内不得转让”;但在新的回复中,不仅增加了万达投资为锁定对象,同时万达方面还表示,如果交易完成后6个月内,连续20个交易日收盘价低于发行价,亦或是6个月期末收盘价低于发行价,则锁定期在原有基础上延长6个月。

而股票发行的价格,按照最新发布的计划显示,万达电影的股份对价,拟从此前公布的50元/股调整为33.20元/股,下跌幅度达33%,略低于停牌前34.56元/股的股价。

无论是增加锁定期还是下调股价,万达电影的意图均不难理解,都是希望通过调整,让投资人吃一颗定心丸。

不过,尽管万达电影做出了种种调整和预防,但股民和市场似乎并没安心。首个交易日跌停之后,相较于停牌前,万达单日市值缩水超过了64亿元。

而装入万达影视可能带来的风险还不止于此。在6月的重组预案中,万达影视给出了2018-2020三个财年净利润不低于8.88亿、10.69亿和12.71亿的业绩承诺。但据公告显示,万达影视2016年、2017年净利润分别为3.64亿、5.97亿。调低万达影视估值后,对于对赌数额,万达则表示“业绩承诺数尚未最终确定”。

虽然今年第一季度,靠着《唐人街探案2》的大卖,万达影视的净利润达到了4.07亿,但今年下半年万达影视出品的影片多为中小成本喜剧,其中《胖子行动队》的表现也不够理想,仅仅收获2.61亿票房。在大盘一片冰冷的当下,按照原有标准,万达影视能否顺利完成年终大考、达成目标,还有待观察。

《胖子行动队》仅收获2.61亿票房

但即便是今年能够顺利“过关”,若是在此后的重组方案中未对万达影视的业绩目标作出调整,或是调整幅度不是很大。那么接下来两年内,万达在出品业务上都将要面临着不小的挑战。

万达电影还要补几个跌停?

今日跌停之后,有分析人士告诉毒眸,预计万达电影还将会再迎来一到两个跌停。虽说装入万达影视并未被正式批复,但是即便没有最新的重组预案,复牌后的万达电影也很难逃过股价下跌的命运,跟着整体文娱板块补跌,是板上钉钉之事。

2017年万达停牌时,传媒板块正处在一个低潮期,行业整体估值仅有31倍PE,板块涨幅连续位居倒数第二。可没想到进入2018年后,下限又再度被突破,截至10月,影视板块估值的中位数已从历史最高的73倍PE(2015年)降至18倍,和2012年底传媒行业历史底部估值水平相当。而Wind统计则显示,万达电影停牌以来,文化传媒指数跌幅达46%,其中今年的跌幅则达到36.6%。

特别是自6月崔永元爆料事件发酵以来,短短几个月内,多家影视公司股价持续暴跌,唐德、华谊市值缩水均超过了50%,和万达电影同为院线股的金逸、横店股价下跌也超过45%。而万达电影停牌前,华谊、唐德的股价分别高达9元和22元,分别是现在的2倍和3倍。

近年来传媒行业总市值和估值图

雪上加霜的是,暑期过后,整个大盘可谓每况愈下,近几周里有多日的单日总票房不足4000万,10月票房同比下降超过30%,为近两年里单月票房跌幅最大的一次。故对于任何一家下游影视公司而言,想要独善其身、逆流而上都非易事。

行业整体低迷的忧虑之外,作为行业一哥的万达,领先优势也早已大不如前。

拓普智库数据显示,今年净增影院数量仍超过了1000家,市场竞争进一步加剧。而虽然万达电影近年来在下游始终保持着一个较高的增长速度,影院扩张速度要高于行业均值。但或许因为新增影院表现不够理想,万达电影在下游的成绩并没有随着影院的增加而有所增长:截至目前,万达电影2018年的票房占比为13.4%,而2015年时这一数字则为15.5%。

万达电影今年票房表现,最好的作品《唐人街探案2》

不久前,万达电影发布的三季报显示,今年前三季度,上市公司营收109.05亿,同比增长7.06%,净利润12.68亿,同比增幅0.31%,两项数据的增速均为公司上市以来的最低值。而与此同时,公司的营业总成本却由去年同期的89亿上涨至95亿,同比上涨6.7%。

万达电影虽然仍旧是目前民营影企里占据下游市场份额最多、总体盈利能力最强的企业,但其行业第一的位置已经不如当年那般稳固。正因如此,即便装入万达影视有可能带来一些负面影响且存在不稳定因素,万达电影也要执着于将其纳入上市公司当中,这是公司不得不走的一步险棋。

毕竟,在下游业务天花板较低、纯票房业务增长越来越乏力的情况下,金逸、横店等下游公司都在往上游走,万达电影如果能将电影业务纳入囊中,再加上新增的电视剧及游戏业务,将大大丰富营收渠道。而对于上游业务而言,有了下游作为保障,也算增加了一道保险。

此外,若是万达能真正实现许多公司所梦想的全产业链闭环,那对于公司在二级市场上的表现,同样大有裨益。

只不过,1+1真的能够大于2吗?

“以现有产业链的溢价能力,做产业链的整合价值或许不是太大,毕竟目前上游公司需要建立的是持续生产优质内容的能力,电商占比高企的背景下,上下游协同也暂时没有看到太好的模式。”对于万达电影等下游公司,渴望通过上下游协同来维持行业位置的做法,有资深从业者对毒眸(ID:youhaoxifilm)表示还有待观望,因为目前行业里还没有哪家公司具有持续生产爆款的能力。

要知道,当初为了打通全产业链,万达就曾联合大地、金逸、横店组成了五洲发行联盟,并在2015年时收获76亿元的发行成绩,位居民企第一。但和万达影视一样,转过头来,五洲发行的成绩就逐年降低,到2017年时票房成绩仅有14亿,位居国内民企第21。某资深发行人士向毒眸指出:“终端优势是有好处的,但关键还是要有好内容,光有终端是不够的。”

换言之,虽然公司如今已复牌,即使重组方案能正式批复,对于希望维持行业老大地位的万达电影来说,还仅仅只是万里长征走完了第一步。装入万达影视后,如何保证相关业务的良性发展,真正靠优质内容来带动整个公司的发展,将成为新的难题。而这就不仅仅是靠资本运作,便能够解决的了。

iNews新知科技 关注科技,自有新知

iNews新知科技 关注科技,自有新知