优秀是一种习惯,盈利也是。

北京时间11月19日,京东(NASDAQ:JD)在开盘前发布的2018年Q3财报显示:期间营收1048亿元(人民币,下同),同比增长25.1%。

截至2018年11月16日收盘,京东市值为333亿美元,只比拼多多高100亿美元,较年初高点跌去54%,较“刘强东出事儿”前的8月末跌去26%。

对京东投资人来讲,宏观经济及京东业务等因素是“天灾”,“刘强东出事儿”是“人祸”。天灾人祸齐至,不到一年财富缩水50%以上,没有人对他们说声抱歉。

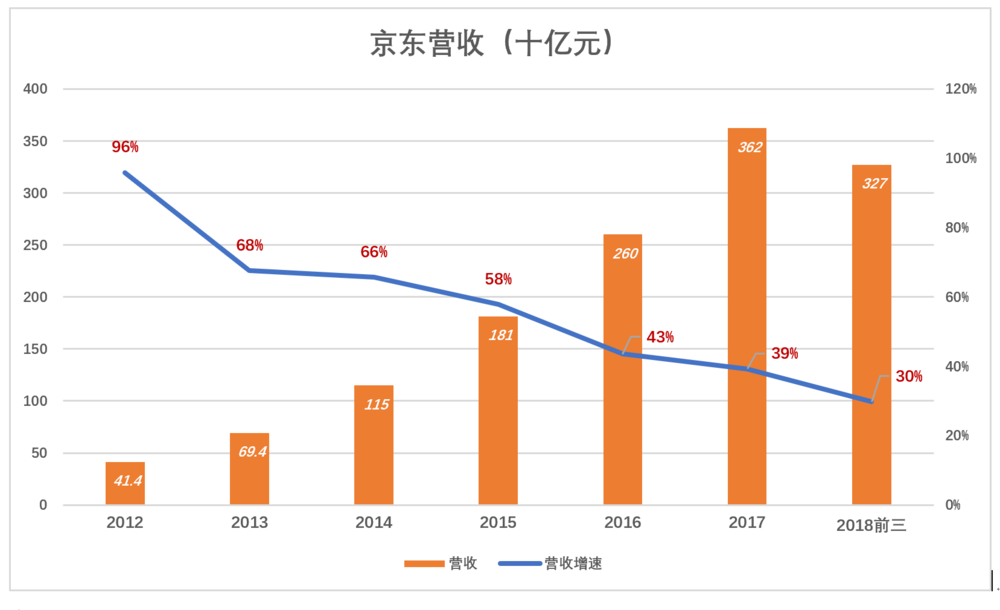

营收增速继续下滑

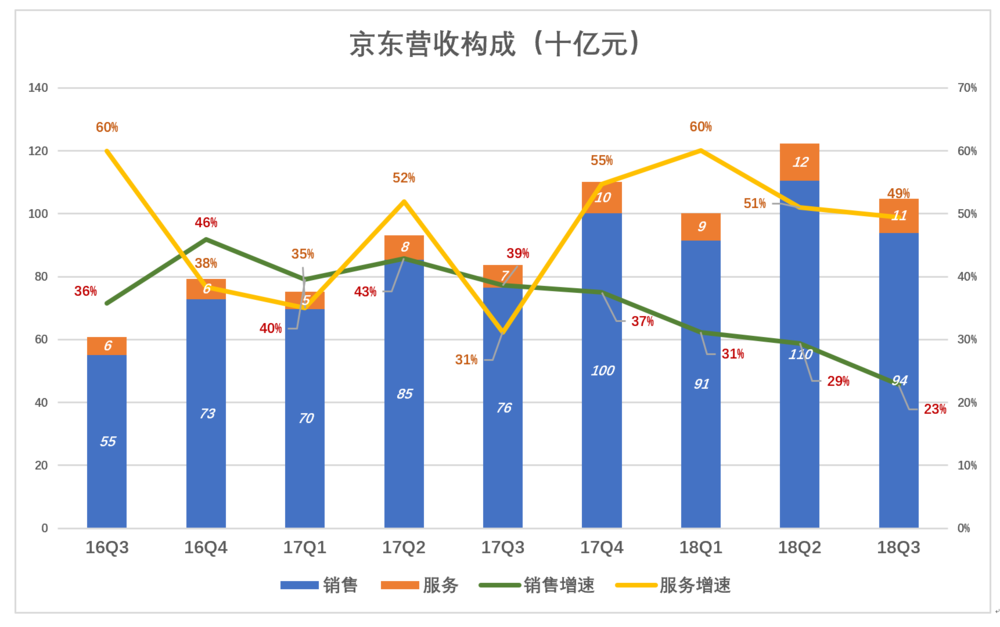

2018年前三个季度,京东营收同比增幅分别为33%、31%和25%,逐季下滑。2018年前9个月,京东营收为3272亿元,同比增长30%。

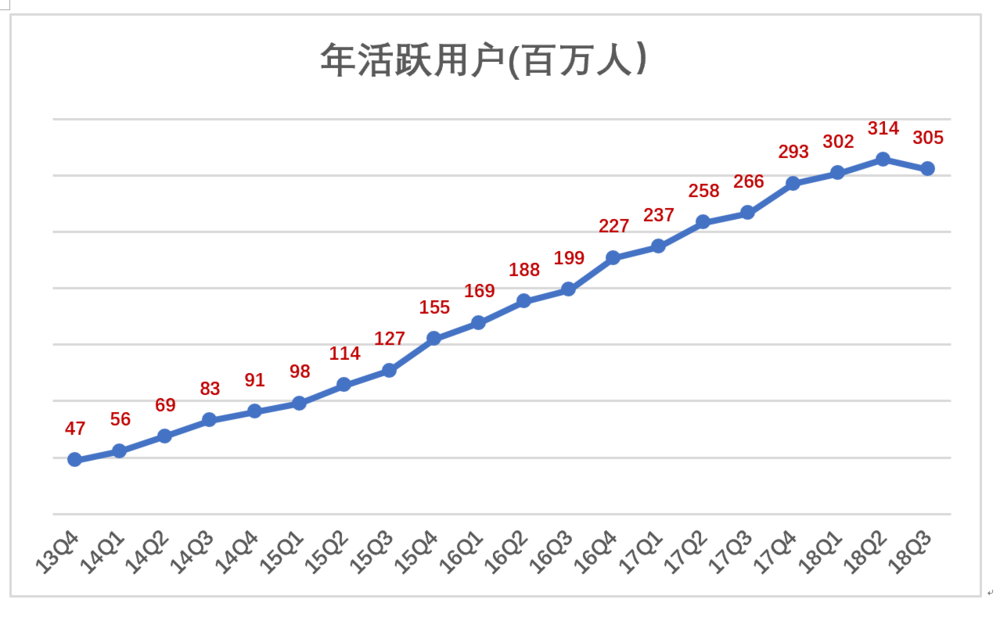

值得注意的是,京东活跃用户数首次出现下降。截至2018年9月30日,年度活跃用户数(过往12个月至少有一次购物行为)为3.05亿,比6月30日少860万。

对京东来讲,人口红利吃完了!

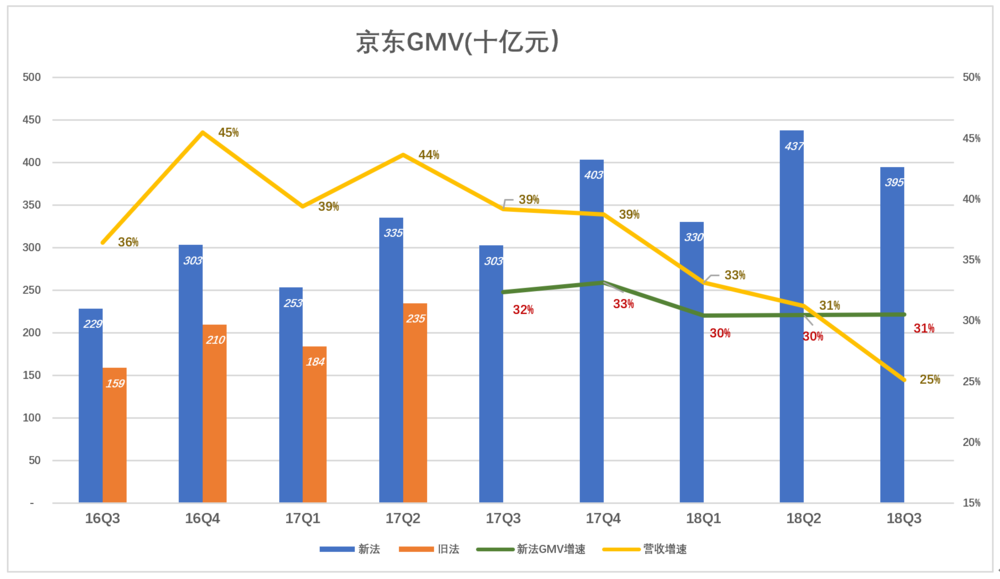

GMV的“剩余价值”不多了

从2017年Q2开始,京东按新口径统计GMV。新口径GMV有两个特征:

一是金额大致比旧口径高40%。例如2016年Q4,新、旧口径下GMV分别为3030亿和2097亿,新口径GMV“涨”933亿,增幅达44.5%。再比如2017年Q2,新、旧口径下GMV分别为3353亿和2348亿,新口径高1005亿,增幅达42.8%。

二是下滑慢。2018年Q1,GMV同比增长30%,比营收增速低3个百分点。到了2018年Q3,营收增速下滑到25%,GMV增速还有31%,反而高出6个百分点。

出于两方面的原因,GMV对判断电商平台投资价值的重要性已大不如前——

第一,GMV属于非通用会计准则数据,各电商平台统计方法大相径庭且秘而不宣,缺乏横向可比性;

第二,电商平台在披露GMV时半遮半掩。例如京东过去会披露GMV的构成,自营是多少、第三方卖家是多少。或者从另一个维度披露3C和家电占多少,日杂百货占多少。如今只抛出一个不知道怎么算出来、不知道构成的“阿拉伯大数”,想让投资者明白还是糊涂?

战略转型进行时

按照属性,京东营收可分为两大块:商品销售,即自营业务取得的销售收入;服务收费,即为开放平台第三方卖家提供服务(如广告、物流等)收取的费用。

2018年Q3,京东商品销售(即自营)收入939亿,同比增长22.8%;服务性收入109亿,同比增长49.4%。

在过往九个季度中的六个季度,服务性收入增速超过商品销售收入,说明京东大力拓展第三方卖家的数量,并不遗余力地让他们更多地“享受”服务。

最近四个季度,服务性收入增速更把商品销售远远抛在后面。2018年Q1,京东两类收入的同比增速分别为60%和31%。

进入2018年,服务性收入增速也开始显著下滑,Q3同比增速比Q1低11个百分点。

卖商品毛利润率太低,卖服务才能赚钱,京东正处在从卖商品到卖服务的战略转型中。停止披露自营、第三方的GMV数据,在面向公众的宣传中淡化自营与第三方的差异,都是为战略转型服务的。

最后提一句:京东自营仍以电器为主要品类。2015年,电器占比80%,2018年H1降至69%。

除非出现奇迹

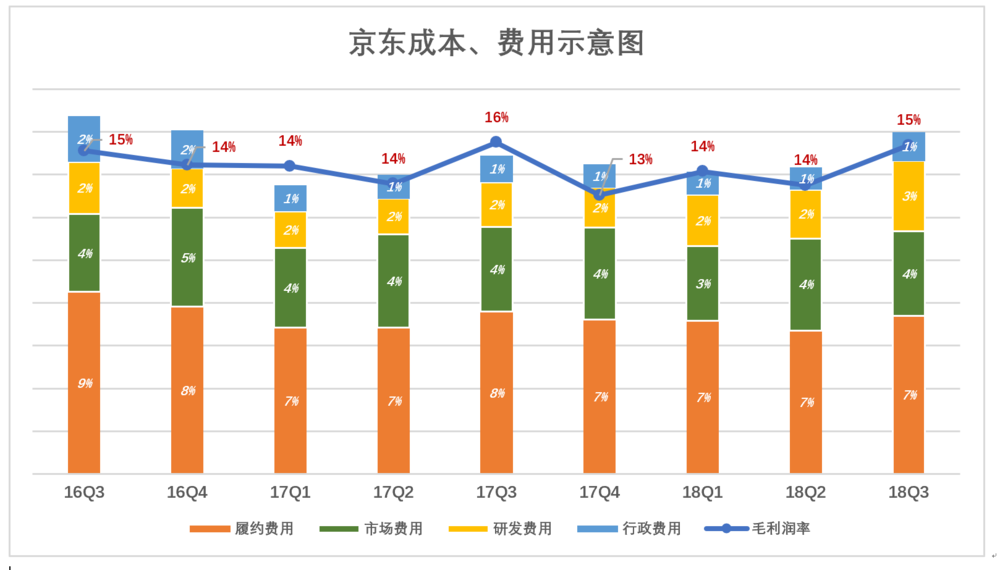

京东赚不赚钱,看下面这张图可以一目了然:蓝色折线代表毛利润率,彩色堆积柱形图代表覆约、市场营销、研发及行政费用合计占营收的比例。折线高于堆积柱形的季度,京东获得经营利润,反之则亏损。

京东一直在努力扩大服务性收入占比,而服务性收入的毛利润率远高于商品销售,但总体毛利润率起起伏伏总是上不去,唯一的解释是自营业务毛利润率越来越低。

与此同时,各项费用占营收的比例又降不下来。#图中的数据刚性十足#

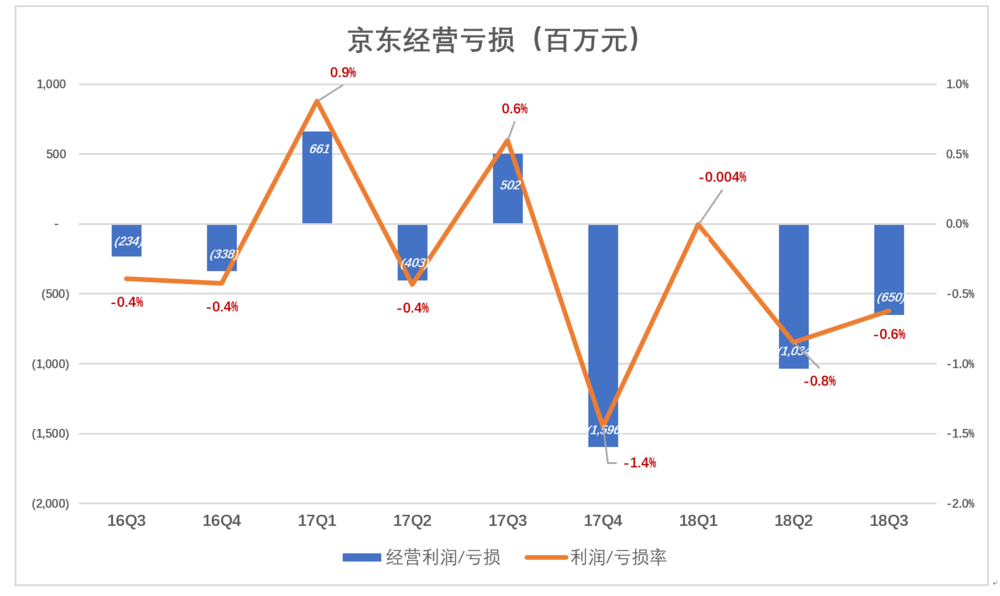

于是就这样僵持了下来。这种局面是京东商业模式决定的,偶有不到一个百分点的经营利润,下个季度又陷入连续亏损。

通过长期观察,基本可以认定:除非出现奇迹,让“商品销售+服务”业务组合的毛利润率显著上升或者覆约、市场营销等费用大幅降低,京东模式不可能出现持续性盈利。

至于通过非经常性损益取得“净利润”或者“非”出Non-GAAP利润,都不是真正的“扭亏为盈”。比如2018年Q3,京东确认了34.3亿“其它收益”净值,从“经营亏损6.5亿”摇身一变为“净利润29.3亿”。

京东一直在寻求突围路径,比如做大金融、物流服务。因为如果仅以自家电商平台的卖家、买家为服务对象,“钱景”非常有限,因为生态圈偏小。

但要让京东电商生态圈以外的潜在客户使用京东提供的金融、物流服务谈何容易。

首先要有巨额投入,比如涉足快递就要在物流能力上全面向顺丰看齐,不能只建仓库。

其次是获客,捏住卖家的货款可以让他们“享受”京东的金融服务,到社会上如何让与京东没有关联的商家、消费者成为客户?

最后是确保有利可图。做这么年电商赔本赚吆喝,做金融、做物流就赚钱了?现有模式赚不到钱,通过模式升级、战略转型实现可持盈利也颇为渺茫。

胜负手或出现变故

京东2018年Q2财报披露后,虎嗅一篇文章称囤货是京东的“胜负手”,原因有三:

第一,囤货能“以储代运”改善用户体验。无须具备顺丰强大的干线物流能力,预先把贷囤在前置仓库,然后在第一时间送达下单用户。

第二,可以绑定商家。价值百万、千万甚至上亿的商品压在京东仓库里,由不得商家“任性”!

第三,囤货在客观上给供应商制造资金压力,有机会将他们转化为京东金融的用户。

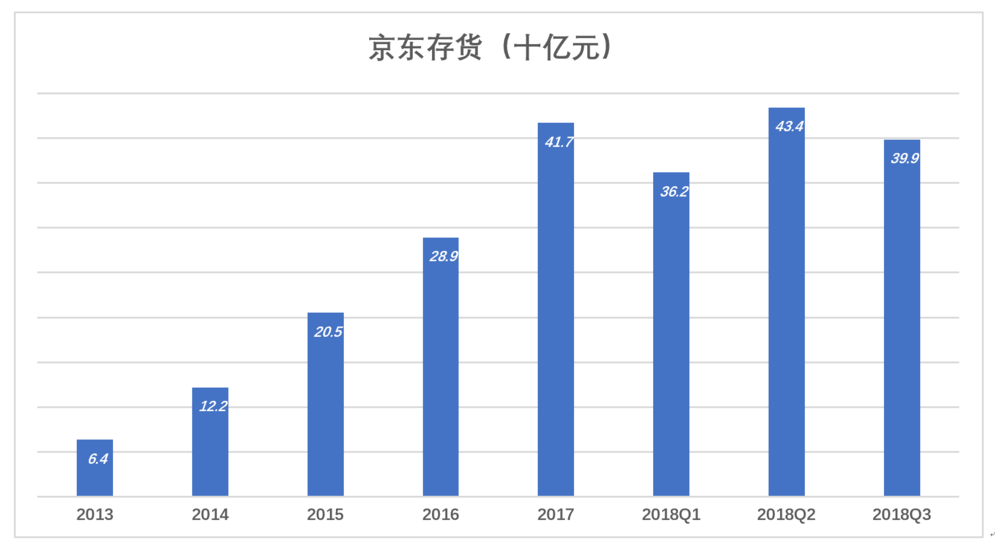

将仓库面积从1000万平米扩大到5000万平米是京东最重要的决策。

值得注意的是,2018年第三季度京东仓储面积的增加速度大幅放缓。

2018年二季度末,京东旗下仓库总面积1160万平米,较2017年末增加160万平米,平均每月新增27万平米。

2018年三季度末,仓库总面积为1190万平米,平均每月10万平米。不知与刘强东“出事儿”是否有关。再观察两三个季度,仓储面积增速不能恢复的话,说明京东的战略发生了变化。

京东存货的账面值并未与仓储面积同步增长。2017年末,仓库面积1000万平米,存货账面值417亿,2018年9月末仓库面积1190万平米,存货账面值反降至399亿。说明自营业务增长缓慢,如果第三方卖家把货囤到京东仓库里的积极性不高,辛辛苦苦建好的仓库将面临空置。京东放慢新建仓库的进度或许正是出于这种担心。

自营商品入库即在负债栏形成京东对供应商的“应付账款”,在资产栏形成“存货”。第三方卖家的货,在京东收到消费者付款之后,也会形成“应付账款”(平均账期约为2个月)。

京东大建仓库的另一个目的是聚敛“应付账款”,借鸡生蛋,用供应商的钱去赚供应商的钱。但这个“阳谋”的进展并不顺利。

京东应付账款余额于6月末达到峰值875亿后,亦开始回落。2018年9月末为782亿。

仓库面积不到1200万平米,距5000万平米还差得远,但在囤货和聚敛“应付账款”方面已经力不从心。外媒称京东正寻求将250万平米仓库出租以减少亏损,想必是空穴来风。

仓储面积增速大幅放缓、仓库空置率提高、应收账款余额回落,是京东在控制节奏?是季节性波动?还是京东的“胜负手”要哑?不出半年,应该可以得到结论。

站在旁观者的角度,“建设5000万平米仓库”这事越来越不靠谱了。

京东没有奇迹。

iNews新知科技 关注科技,自有新知

iNews新知科技 关注科技,自有新知