向港交所递交招股书8个月后,沪江教育没有等来“敲锣”的许可,反而传来了裁员的消息。

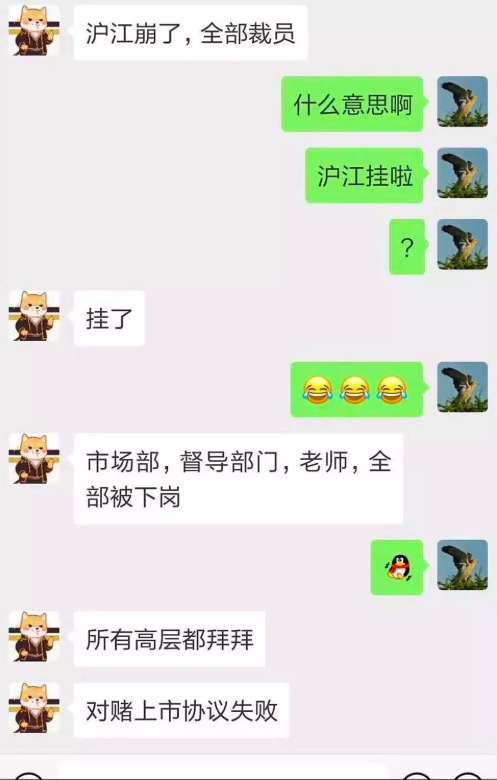

3月6日,脉脉上有已认证的沪江员工爆料称,沪江突然裁员1000人,所有部门都有涉及。网上亦有流传的微信对话截图称“沪江全部裁员”,包括市场部、督导部门和老师在内的职务全部“被下岗”,所有高层都拜拜,对赌上市协议失败。

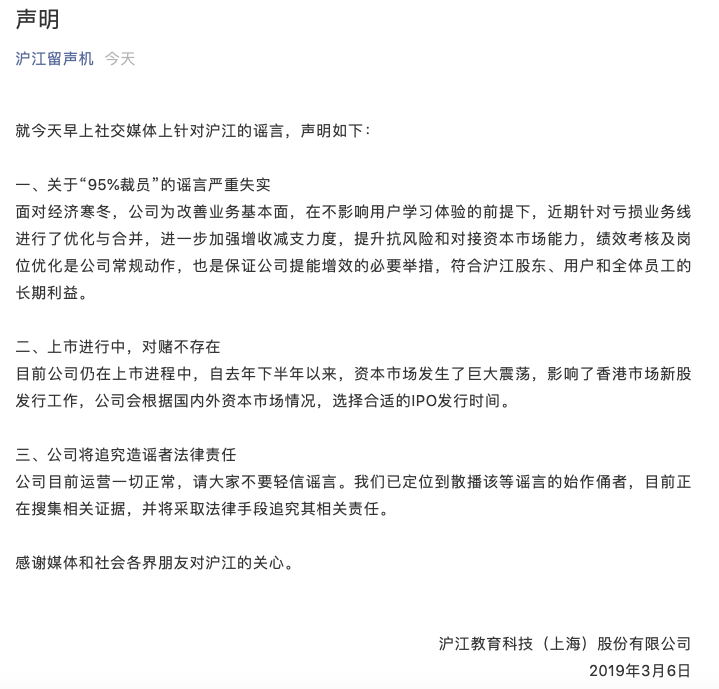

针对此事,沪江方面回复表示,“95%裁员”的传言是严重失实,公司仍处在上市进程中,并不存在对赌一事。

而据芥末堆报道,沪江创始人伏彩瑞针对此事回应称,裁员是正常的业务线整合,的确裁了一些销售,希望大家别信谣言。

沪江的这份回应还是透露出了一些关于公司现状的信息——

关于裁员,沪江“为改善业务基本面,针对亏损业务线进行了优化与合并”。翻译一下,就是承认了裁员这件事,但并没有“裁员95%”“裁员1000人”那么严重。沪江希望能通过裁员来提高人效、进一步减少开支,从而“提升抗风险和对接资本市场的能力”。

而沪江尽管否认了对赌,但从这份声明可看出,其上市之路不顺畅。沪江解释为“自去年下半年以来,资本市场发生了巨大震荡,影响了香港市场新股发行工作”。

IPO卡壳

沪江于2018年7月向港交所提交了招股书,于11月22日通过了上市聆讯。但在通过聆讯至今的三个多月里,沪江的IPO事宜并无更新进展。

港交所的上市速度一直很快——如美团,递交招股书后三个月即完成上市。据瑞恩资本计算,2018年在港交所完成上市的152家企业的平均上市速度为67个工作日。而沪江的IPO已经“卡”了八个多月。

除了宏观经济和资本市场的客观原因外,沪江面对的更多还是自身持续亏损的问题。

据其招股书,在2015年到2017年的三年间,沪江年度亏损分别为2.8亿元、4.2亿元及5.37亿元,呈现持续扩大的状态。三年的亏损总额超过12亿元。

到了2018年,沪江的亏损情况变得更为严重。12月7日,沪江更新了招股说明书,表示在去年前8个月中,沪江实现收益4.36亿元,期内亏损达到8.63亿元。关于亏损的原因,沪江总结为加大了技术研发投入、广告推广开支增加和扩充了销售营销团队。

据伏彩瑞的说法,“销售”成为了被裁的主要对象。从招股书也可看出,沪江的销售开支委实较多——2015年~2017年的销售及分销开支分别达到2.44亿元、3.92亿元和5.89亿元,均超出当年营收。

在这样的业绩表现下,有分析指出,IPO路演不顺利、募资不理想都是在意料之中的事情。

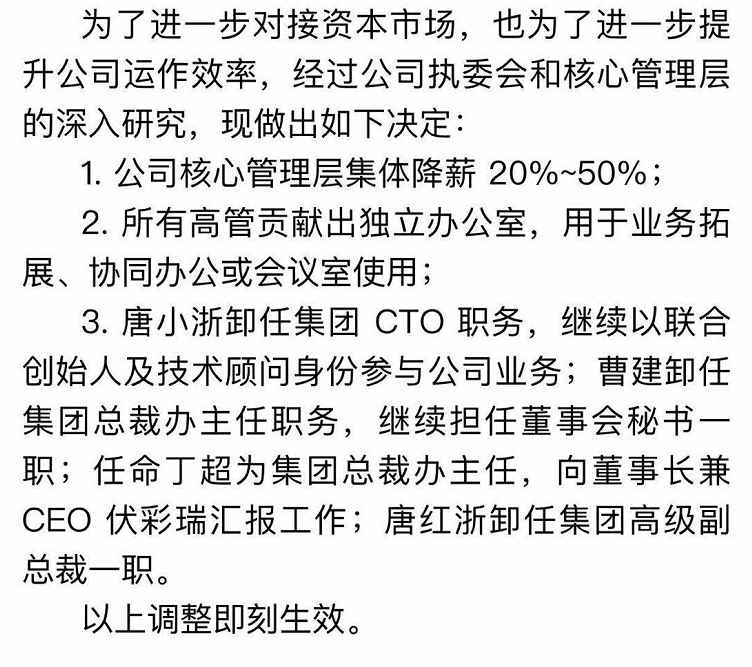

上市不顺利,沪江也开始找各种方法缩减开支。除了裁员外,据蓝鲸教育报道,早在今年1月7日,沪江发布内部邮件表示,为了进一步对接资本市场,以及进一步提高公司运作效率,核心管理层集体降薪20%~50%,所有高管贡献出独立办公室,用于业务拓展、协同办公或会议使用。同时,还宣布了CTO和董办相关的人事变动。

究竟谁能成为“港股在线教育第一股”?

事实上,IPO“卡壳”的不止沪江一家。

同样是2018年7月,在沪江递交招股书半个月后,新东方在线同样向港交所递交了招股书。两家在线教育公司开始对IPO的竞逐冲刺,谁能成为“港股在线教育第一股”也颇具悬念。

其招股书显示,新东方在线的2016财年、2017财年的营收分别为3.34亿元、4.46亿元;在净利润方面则比沪江表现好得多,2016财年的净利润为5960万元,2017财年则增长至9220万人民币。

新东方在线的优势在于强大的品牌背书——新东方的品牌效应为其带来了自然流量,从招股书数据上来看,最近一年新东方在线的销售及推广开支为1.59亿元,远低于沪江的5.89亿。

11月19日,新东方在线比沪江提前三天通过了港交所聆讯。就在外界以为其上市速度将要赶超沪江时,新东方在线的IPO进程也“卡”住了,再无更新动向。

直到今年2月2日,新东方在线更新了招股书,但业绩却发生“变脸”:截至2018年11月30日止六个月,新东方在线总营收4.80亿元,经调整后的期内利润仅为3143.3万元,较2017年同期的9020万元下降59.87%,不足2018年前5个月净利的一半。招股书表示,亏损主要由于加大销售及营销开支,尤其是K12和学前的投入和扩张。

也就是说,推广费用和高昂的获客成本对每家在线教育企业来说都是“阿喀琉斯之踵”。不知身处裁员迷雾中的沪江,何时才能给自己选上“合适的IPO发行时间”?

iNews新知科技 关注科技,自有新知

iNews新知科技 关注科技,自有新知