几乎可以确定的是,在疫情尚在蔓延的大环境下,市场需求还没有明朗的迹象,全球汽车市场的交付量都将会下滑,任何一家车企都没有例外,但疫情并不会改变这些豪华品牌的长期目标。

在网站知乎上有这么一个问题十分耐人寻味,“看到比你优秀的人还比你努力是一种什么的体验?”

网友们这样回答道:

“李世石晚上复盘了一局,alphago(阿尔法围棋)晚上又学习了几百盘。”

“大概是我觉得对自己残忍的事,对他们来说只是习惯。”

“我相信,世间是公平的,在关一扇门的同时会给我打开一扇窗。没带伞的孩子才要更努力奔跑。”

“以前是走,现在得跑了。”

……

对于一直混战的BBA来说,显然,被别人超越对自己绝对是一种残忍,毕竟谁又能够甘于落后呢?

将将踩在及格线上

2020年3月17日,大众汽车集团2019财年成功收官,几乎所有品牌的业绩均有所提升,其中包括豪华品牌奥迪、宾利、保时捷。不过身为大众利润重要来源奥迪的成绩却并不抢眼。

奥迪财报数据显示,2019财年奥迪全球销量达到184.55万辆,同比增长1.8%;经营收入降至557亿欧元(2018财年为592亿欧元),造成下滑的主要原因是受到集团多品牌销售公司的资源结构调整影响;经营销售利润为45.09亿欧元(2018财年为47亿欧元,未含特殊项目支出)。

产品组合和产品成本优化所带来的积极影响,抵消了新旧车型迭代、新产品与新技术前期费用增加、不利汇率因素以及人员成本上涨所带来的消极影响。营业销售回报率提升至8.1%(2018财年为7.9%,未含特殊项目支出)。兰博基尼、杜卡迪两大品牌的财务关键指标已纳入奥迪品牌的财务数据中。

其实在2018年,奥迪就开始着手进行相关转型计划。按照计划,奥迪将在2022年前节省150亿欧元(约合1135.6亿人民币)的资金用以未来的投资与研发。自上述计划启动以来,奥迪累计节约的资金已达44亿欧元(约合333亿人民币),并已经确定了实现80%目标的具体措施。

可以说,在极为困难的2019财年,奥迪确实也实现了全财年财务目标,但这就够了吗?

值得注意的是,随着财务水平的提升,奥迪德国工厂的熟练工人还将获得3880欧元(约合3万元人民币)的利润分成,这一收入比2018财年增长了6.9%。而奥迪子公司员工也享有相应的利润分成。

奥迪的优异成绩与中国市场的亮眼表现也有很大关系。去年,奥迪在中国市场累计销量达69万辆,同比增长4.1%,并且占比奥迪全球市场份额40%,成为其最大的单一市场。同时,奥迪在华的国产化车型占比也在逐渐提高,达到了91.6%,远高于奔驰、宝马等品牌。

在未来战略方向上,奥迪与奔驰、宝马一样,将加强其电动化进程。

电动化方面,奥迪再次强调要在2025年前推出约30款电动化车型,到2025年,其新能源汽车的销量占比将从现在的3.5%增长到约40%。而为了实现此目标,奥迪将在2024年前投入约120亿欧元(约合910.6亿人民币)。具体到2020年,奥迪将推出约20款车型,其中纯电动车型的数量将达到5款,插电式混合动力车型将增加至12款。

此外,尽管当前受疫情影响,但奥迪在电动车领域的投资仍然保持不变。不过,奥迪在近期已逐步关闭其在德国、比利时、墨西哥和匈牙利等地的工厂。

对此,奥迪汽车股份公司管理董事会财务、法务及中国业务董事安诺博士表示:“新型冠状病毒肺炎疫情对世界经济和奥迪业务的影响尚不明朗,因此,要提供可靠的2020年收益预测几乎不可能。”

最会赚钱的净利润下跌

“不满意”写在了戴姆勒2019财报的每一个字里行间。

2020年2月11日,戴姆勒在德国斯图加特召开了2019财报发布会,这是2020年开局遭遇巨大挑战及变数之下的第一场汽车行业的年会。

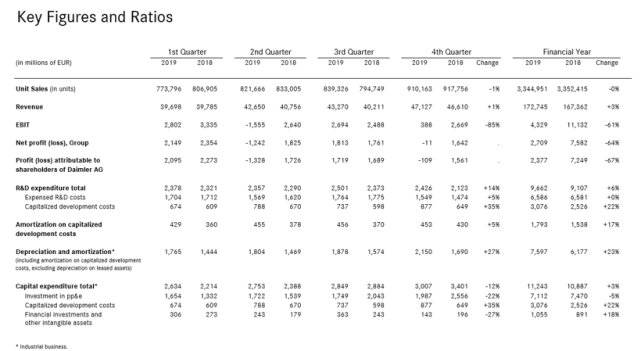

戴姆勒2019年财报显示,截止2019年12月31日,戴姆勒在2019全年总销量为334万辆,几乎持平于2018年的335万辆。不过,数据显示,戴姆勒在2019年的息税前利润仅为43亿欧元,下滑约61%。净利润方面,相比于2018年的76亿欧元,去年的利润仅为27亿欧元,下跌幅度达到64%。

但值得一提的是,在汽车行业普遍处于下行周期的大背景下,戴姆勒集团营业额增长了3%,达到1727亿欧元。

此外,在自由现金流方面,2019年仅为14亿欧元,下滑51%,而净流动资金也下滑32%至110亿欧元。对于现金流的大幅减少,财报中也指出,这与柴油汽车排放有关的法律诉讼,以及高田气囊召回事件导致的大量现金流出有很大关系。

目前,抵抗市场风险已经成为全球车企的共同课题。

对于净利润的减少,戴姆勒股份公司及梅赛德斯-奔驰股份公司董事会主席康林松也坦言:“尽管业绩显示客户对于产品的强劲需求,但我们对于最终的盈利表现并不满意。”因此,他也表示,戴姆勒要大幅提高盈利能力,同时,集团有必要采取措施削减成本和增加现金流,作为未来战略的基础。

事实上,戴姆勒在去年加大了削减成本,作为未来战略的基础。

去年11月,戴姆勒宣布了其裁员计划。计划中提到将在2022年底在全球裁员10,000人左右,用来削减14亿欧元的员工成本。而近日,戴姆勒又计划将裁员1.5万人,以此来削减成本,增加现金流。

与此同时,康林松还表达了中国市场的重要性:“中国市场依旧是梅赛德斯-奔驰乘用车最重要的市场,未来5年~10年中国对于包括梅赛德斯-奔驰等跨国汽车品牌来说依旧是增长潜力最大的市场,所以戴姆勒依旧会‘双倍下注’中国市场并扩大在中国的相关业务布局。”

当然,对于电动化领域的“猛攻”仍是未来五年里戴姆勒的重中之重,而这也体现在了财报的研发投入中。

财报显示,戴姆勒在去年的研发支出方面的费用相比2018年有所增加,达到97亿欧元。而在2020年戴姆勒也计划继续“猛攻”电动网联化领域。预计会推出配备最高版本MBUX智能人机交互系统的全新S级轿车、首款新生代纯电SUVEQA、全新EQV纯电MPV以及多款插电混动车型和搭载48伏智能电机技术的车型。同时,奔驰品牌还计划在今年将中纯电动车与插电混动车型销量提升至总销量的30%以上。

在电池方面,戴姆勒也计划在欧洲、亚洲、北美洲落成的9家工厂,扩大资产电池的总体产量。

另外,在2019年,戴姆勒出行的新业务成为亮点,营收为744亿欧元(2018年719亿欧元),增长3%。营业额增长9%至286亿欧元(2018年263亿欧元)。该业务领域的息税前利润达21.40亿欧元(2018年13.84亿欧元),较上年同比增长55%。销售利润率达15.3%,高于上年的11.1%。戴姆勒和宝马集团出行服务的整合带来了积极效应。此外,新业务总量的增长也助推了息税前利润的增长。

但无论是碳中和还是出行及持续的数字化布局,对于一直以来最会赚钱的戴姆勒来说,提升盈利能力仍是2020年的首要任务。

“因此,采取削减成本及提升现金流的举措势在必行。我们已于2019年制定了这些举措并已开始执行。我们将采取必要举措加强财务实力,为实现未来战略夯实基础。”康林松表示。

连换高管,错失机会等于全军覆没

去年2019年7月5日,宝马集团前CEO哈拉尔德·克鲁格决定辞去CEO职位,随后由奥利弗·齐普策在同年8月16日接任。2020年3月12日,宝马集团宣布,弗兰克·韦伯将于7月1日正式接任CTO一职位,而原CTO克劳斯·弗勒利希将会退休。

仅仅一年内,宝马集团接连换掉了两位顶层高管。而过去几年里,作为曾经豪华品牌中“电动化”领头羊的宝马竟然在这一进程的上推进过于缓慢,导致集团转型受阻,饱受外界诟病。

目前,宝马在全球市场共有12款新能源车型。为了加快进程,根据规划到2023年,宝马集团新能源产品线会增加至25款,其中一半为纯电动车型。到2021年底,宝马集团将提供五款纯电动车型,包括BMW i3、纯电动MINI SE、BMW iX3、BMW iNEXT和BMW i4。宝马计划,到2021年底全球累计交付100万辆电动车。

不过在2019年整体汽车市场面临严峻挑战的环境下,宝马仍用较为“稳健”的成绩实现了销量和总收入的逆势增长。

2019年宝马集团销量创下新纪录,共交付2,538,367辆,增长2.2%。集团总收入首次突破1,000亿,达到1042.1亿欧元,增长7.6%。2019年集团息税前利润为74.11亿欧元。全年税前利润为71.18亿欧元,税前利润率为6.8%,净利润为50.22亿欧元。

“在极具挑战性的2019年,我们的盈利状况在各季度实现逐步改善,这印证了我们产品策略的正确和公司战略的卓有成效。”齐普策表示。

宝马集团业务稳步攀升得益于以下方面:

1. 汽车及摩托车业务的增长。2019全年汽车业务收入攀升至916.82亿欧元,相比上一年度同比增长6.8%。受第一季度支付拨备金及前期高研发费用影响,息税前利润为44.99亿欧元。息税前利润率为4.9%;若不考虑上述拨备金,息税前利润率可达6.4%。税前利润为44.67亿欧元。虽然资本性支出上浮,净利润下降,但汽车业务贡献了25.67亿欧元的自由现金流。

另外在摩托车业务方面,其总收入增至23.68亿欧元,同比增长9%。息税前利润增至1.94亿欧元,增幅为10.9%。息税前利润率为8.2%,与去年持平,处于8%至10%的目标范围内。税前利润为1.87亿欧元,与2018年相比增长10.7%。

2. 中国市场带来巨大贡献。2019年,宝马集团在中国市场共销售724,733辆BMW和MINI汽车,同比增长14%。

过去一年,宝马集团“2+4”中国战略呈现出全新格局:华晨宝马沈阳生产基地正进行全面技术升级和扩建,已建成全球首个应用5G技术的汽车生产基地;光束汽车项目顺利启动推进;在“新四化”领域,尤其是自动驾驶、电动出行以及互联服务等创新领域取得扎实进展。2020年宝马将进一步扩大在华投资,“在中国、为中国、为世界”,强化品牌和产品力,并在数字化客户体验和新能源汽车等领域继续发力。

值得注意的是,当前全球汽车市场环境日趋严峻,汇率波动和原材料价格上涨,以及电动汽车、未来出行等核心转型业务研发投入的不断加大等多重因素,所有制造商均在承受盈利压力。

负责企业财务的宝马集团董事彼得博士坦言,2020年,现金流以及利润率是工作重点。“宝马将采取一系列开源节流措施,希望未来能够实现战略目标,达到8%~9%的利润率以及30亿欧元的稳定现金流。”

虽然利润率是工作重点,但宝马集团表示仍将加大对于研发的投入力度。据了解,宝马集团年研发投入已连续五年超过50亿欧元。到2025年,宝马集团还计划在研发方面继续投资超过300亿欧元。

另外,由于受当前疫情影响,齐普策表示宝马集团将按照市场实际需求和销售预测灵活调整产量,“为减少员工感染风险、确保员工及家人健康,同时支持社会抗击疫情,我们采取了一系列措施,在此基础上我们也要保持经营能力,为疫情过后更长远的未来做好充分准备。”目前宝马计划暂时关闭欧洲和南非工厂,预计持续4周至4月19日。

无论对于奥迪、奔驰还是宝马来说,想要继续提升利润率这非常难,尤其是要在细分市场中进行增长,制定爬坡计划,另外还要面对电动化、智能化、网联化等创新产品的投入和完成减排任务。

几乎可以确定的是,在疫情尚在蔓延的大环境下,市场需求还没有明朗的迹象,全球汽车市场的交付量都将会下滑,任何一家车企都没有例外,但疫情并不会改变这些豪华品牌的长期目标。

“逆水行舟,不进则退”,站在当下,现金流以及利润率仍是它们今年的工作重点,这样才有钱保证此前一系列战略举措的顺利推进。

iNews新知科技 关注科技,自有新知

iNews新知科技 关注科技,自有新知