目前投资者正紧盯着美联储的一举一动,因为美联储除了可能在9月份的会议上再次加息75个基点,缩表进程也将加快。但分析人士认为,对美联储的这种高度关注意味着其他“危险”没有获得应有的关注。

俄罗斯关停北溪1号天然气管道后,欧洲的能源短缺问题已升级为一场全面的能源危机。当这场能源危机最严重的时候到来时,公用事业支出或将占到欧洲GDP的15%,导致其他类型的支出和投资下降。高盛警告说,其影响“将比20世纪70年代的石油危机更严重”。

分析人士认为,投资者还没意识到欧洲的这场能源危机也会给美国股市带来不利影响,忽视这一风险既不明智,也可能给投资者带来损失。

一、欧洲市场十分重要,经济衰退将影响美企利润

摩根士丹利财富管理(Morgan Stanley Wealth Management)首席投资官丽莎·沙利特(Lisa Shalett)说:“虽然关注无风险资本成本(比如美国国债收益率的上升)对投资来说很重要,但我们担心股票投资者现在只看到了近期的利空因素,目光变得过于短浅。”

沙利特指出,外汇市场和全球债券市场的波动幅度已经加大,但衡量美国股市波动幅度的指标VIX恐慌指数却一直处于较为温和的水平。她警告说,这种短视行为正在为令人担忧的2023年埋下隐患。

除了美联储,值得更多关注的一个风险就是欧洲能源危机。能源短缺导致欧洲的通胀率飙升至创纪录的水平,欧洲经济正处在衰退的边缘。

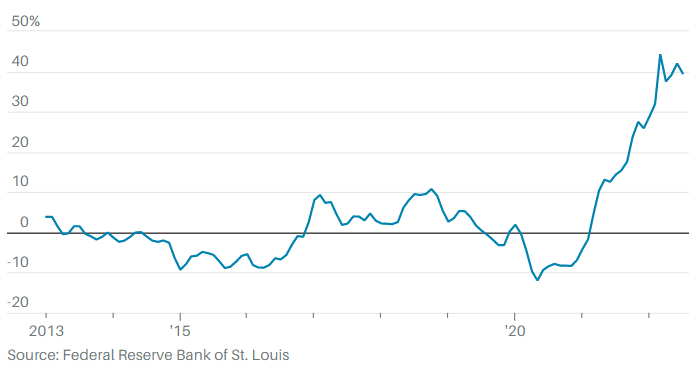

欧元区能源价格同比变动情况

在欧洲央行(ECB)通过加息为通胀降温之际,借贷成本上升将抑制需求,而且可能引发另一场债务危机。瑞信(Credit Suisse)短期利率策略全球主管佐尔坦·波扎尔(Zoltan Poszar)指出,欧洲最大的经济体德国大约1.9万亿美元的制造业产出依赖于俄罗斯的能源。

新闻简报Macro Compass的作者阿方索·佩卡提洛(Alfonso Peccatiello)称,这其中的杠杆是相当高的。

佩卡提洛指出,在这样的高杠杆环境中,当杠杆的成本或可得性(即借款利率和俄罗斯能源)发生巨大变化时,系统就会变得不稳定。

佩卡提洛还指出,一些人认为只有某些欧洲国家的债务水平过高,这是一个常见的误解。他表示,事实上所有主要欧洲国家的公共债务和私人债务都超过了GDP的200%,这还不包括或有负债(contingent liabilities),即其他方债务做担保或背书所承担的潜在责任,或有负债的规模可能相当大,比如说德国的或有负债已经超过了GDP的100%。

欧洲的能源通胀已经非常严重,并且正在给经济增长造成影响。Bleakley Financial Group首席投资官彼得·布克瓦指出,目前德国家庭的平均电费是2020年1月的近13倍,约为3.8万美元,而疫情前为3000美元。

虽然制定了价格上限和补贴措施,但这是一把双刃剑。德国政府称将拿出至少650亿美元帮助部分民众支付能源费用,并为能源密集型企业提供税收优惠,这将是与能源危机相关的第三轮援助,总金额将达到约1000亿美元,与此同时,欧洲的消费者价格指数已超过9%。

虽然高价有助于“治愈”高价(High prices can help cure high prices),但在生活必需品方面这种效果是有限的。德银的策略师说,德国8月份的天然气消费量比5年平均水平低20%,这使得政府为过冬储备天然气的速度比一些分析师预期的要快。

但德银指出,8月是夏季月份,天然气需求清淡,冬季则是另一番景象。如果德国继续接收不到俄罗斯的天然气,即使今年冬天的需求比平均水平低15%,供应也将在明年3月耗尽。

Bleakley的布克瓦称,投资者还没意识到欧洲的问题会怎样影响美国股市。他指出,欧盟和英国的经济总量约为20万亿美元,约占全球GDP的四分之一,不比美国约25万亿美元的经济总量少多少。

2021年,欧洲市场为苹果(AAPL)带来的利润约占总利润的25%,占标普500指数成分股公司收入的20%~25%。除了能源价格高企可能导致需求减少外,在欧洲有大量业务的美国公司还必须应对美元上涨的问题,因为美元升值使它们的产品在海外更加昂贵,汇回国内的利润将减少。

二、欧洲股市或再跌15%,关注派息稳定的优质股

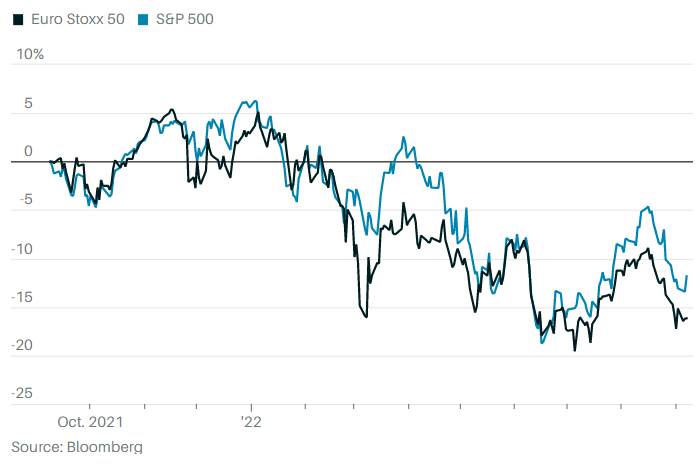

摩根士丹利首席欧洲股票策略师格雷厄姆·塞克(Graham Secker)预计,明年欧洲企业利润将出现负增长。塞克指出,今年欧洲股市已经下跌了14%,很可能还会再下跌15%。

大量投资者已经撤出,贝莱德(BlackRock)的数据显示,8月份欧洲交易所交易基金(ETF)的资金流出规模达到2016年英国脱欧恐慌以来的最高水平。

欧洲央行(ECB)正面临一项几乎不可能完成的任务:在抑制高通胀的同时避免经济陷入深度衰退。上周四,欧洲央行在7月份加息50个基点后进一步加息75个基点,近10年的负利率时代就此终结。欧洲央行行长克里斯蒂娜·拉加德(Christine Lagarde)警告称,通胀正从能源领域扩散到更广泛的领域,经济前景“非常黯淡”,她还表示央行准备在未来几次会议上继续大幅加息。

随着危机的加深,分析师对企业利润的估计很可能被证明过于乐观。摩根士丹利的塞克指出,分析师对今年欧洲企业利润增幅的平均预期为17%,明年为2%,相比之下,摩根士丹利预计今年利润增长12%,2023年将大幅萎缩10%。

纳入了15个欧洲国家企业的MSCI Europe Index目前的预期市盈率为11.5倍,低于13.5倍的历史平均水平。塞克认为,随着未来几个月股市走弱,该指数的市盈率将降至10。

欧洲的困境也可能带来机会。摩根士丹利的沙利特认为,虽然欧洲经济衰退似乎不可避免、欧洲央行很可能继续加息、债务危机可能爆发,但这些坏消息已经反映在了欧洲股票的价格中,这意味着保持耐心的投资者将有机会。

Cresset Capital首席投资官杰克·埃布林(Jack Ablin)也指出,危机结束和股市恢复稳定可能需要几个月的时间。他认为,当美联储的紧缩周期放缓时,欧元兑美元将上涨,并带来买入机会。

埃布林建议关注股息稳定且不断增长的股票,比如被纳入First Trust S&P International Dividend Aristocrats ETF (FID)的股票,其中包括金融公司安联(ALIZY)和制药巨头诺华(NVS)等。

埃布林说:“这些都是非常优质的公司,它们可以凭借强劲的资产负债表挺过市场低迷期,管理层一直致力于维持和上调股息,因此他们将尽其所能管理好现金流。”

沙利特还指出,另一方面,美国资产对外国投资者的吸引力正在下降,原因包括对冲外汇风险的成本很高、经通胀调整后的利率趋同以及美联储购债规模减少等。

iNews新知科技 关注科技,自有新知

iNews新知科技 关注科技,自有新知