FA日子不太好过。

先是最大的一级市场投行华兴掌门包凡被请去喝茶,再后来我又听说,某头部FA的几位管理合伙人中,一位已经离职,一位常年在国外,再一位去搞基金了,“FA业务下滑的挺厉害,准备裁人。”

裁人不意外,毕竟去年国内募投市场都不景气,CVSourcec投中数据显示,融资事件数量已经基本下滑到“双创”前的水平,平均融资金额滑坡的更是厉害,这不今年一季度,刚创了新低。

来源:CVSource投中数据

VC和创业者的日子都不好过,夹在中间的FA就更别提了,去年的“主旋律”不是降本增效吗?增效不一定,行业降本的方式之一,没准就包括“没有中间商赚差价”了。

比如最近我就在小红书上读到这么一个故事,FA带着投资机构合伙人与拟投企业老板一起开会,没成想老板刚介绍完自己的企业,正要深入往下谈的时候,合伙人突然冒出一句“你们FA可以出去了,接下来要聊的你们不需要参与”。

这给FA搞得一脸懵,好家伙,真这是把财务顾问当中介了,不过我认为这只是个案,大多数企业和VC当然不排斥FA的服务,只是行业在出清的过程中,FA也不免洗牌罢了。

让我没想到的是,洗牌的过程竟然是从头部先开始的。前面说的那家头部FA,至少在美国和搞投资的那二位管理合伙人,在投行业务上都没心气儿了。

行业低迷只是FA洗牌客观因素,如果说投资是个90%看人的行业,那放在FA这儿,兴许就是99%了,创业者可以不断创业,投资人也是一辈子的事业,可中国只有FA,没有一辈子的投行家,尤其是在一级市场。

作为提供信息和服务的中间人,得到企业与机构的认可是最基本的条件。互联网时代的合并案操盘为什么都找包凡?掰着手指头数一数,大摩、瑞信的华尔街大投行经验、亚信上市之后的互联网大佬人脉、创立华兴之后的FA一哥地位,这就是包凡在圈内立住的形象。

但他在《包凡×杨晓磊:投资最难的是跟自己斗,人不能活在经验里 | 拾日谈》不也说么,现在企业家都拿他当大佬,不当朋友。

“明明你是服务提供方,但人家得尊重你,因为你是行业大佬、前辈,人家压力很大的,不太愿意跟我打交道。”

在互联网、移动互联网、以及后来的新能源、硬科技时代,你可以看到在项目上,投资人的代际有耦合、重叠,但总体来说还是没有逃脱时代演进的规律,而越是离经叛道的项目,背后可能越是站着当时不那么主流的投资人,一旦项目成了,名声打响了,就比如 《中国VC没有合伙人》的阶段,该自己单干了。

新一代教老一辈做生意,老一辈教新一代做人。商业时代,盖莫如是。

以前的中国是乡土社会,几百上千年都没什么变化,主持地方事务的是地方乡绅,越老越有地位。现在是商业社会,人的认知固然可以一直进步,但时代给包凡戴上的小红花,摘不掉。

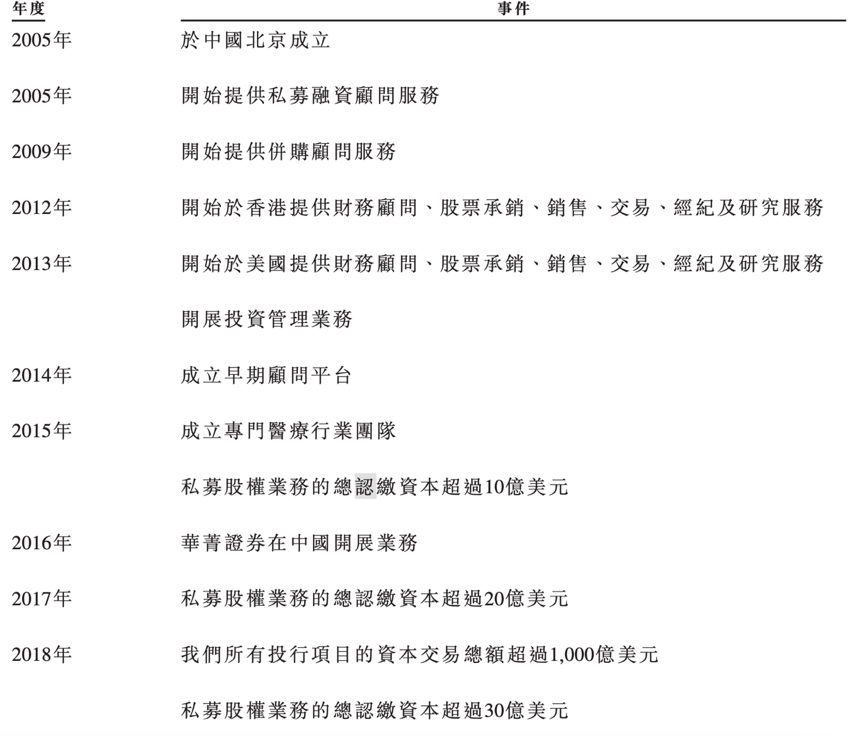

这一点包凡看的很明白,看看华兴资本的重要节点,2005年内成立,2009年开始做并购服务,2013年开展资管业务,2015年AUM就到了10亿美元,2018年香港IPO,基本上两年一个台阶。

所以FA的发展路径,从华兴上市那天就给同行们铺好了,上点规模的FA能选择的路就两条,一个是横向转型加强并购、IPO,另外就是从产业链上再往前一步,做投资。但若一直困在FA这个行当中,命就始终得攥在别人手里。

往往资源密集型产业更有动力向上下游扩张,仔细想想其实钱本身也是一种资源,在这一点上,相对传统的服务行业就比较“安分”,比如广告公司吧,宁愿去各类酒局、MBA上找客户,接受客户的盘剥,利润率一再压低,能做的也就是抱怨两句,但你很少见到广告公司下场直接做品牌。

所以国内的FA也没有什么狐狸型、刺猬型的争论,做一招鲜的刺猬往往意味着短视和容易满足,有“追求”的都得追求做一只狐狸,而且FA这职业好像给不了从业者“荣誉感”,诸如“精品投行”这类形容词更像是句骂人的话。

干金融的,再专业能拗得过周期吗?这年头大家都现实一点,要不然当一天和尚撞一天钟,挣点钱交个朋友不是很好?有追求的得构建更成熟的商业模式,榨干产业链上的每一滴油水,不光能以此最大化的抗周期风险,吃干抹净之后再潇洒地来上一句“不创新,毋宁死”。

深藏身与名,完美。

阎焱前段时间说,“当前中国的文化氛围是速食文化,所有人都希望尽快地赚钱,搞一个企业希望三年以后就上市,世界上哪有那么多的好事?”

要我说赚快钱也没什么不对。

投资人写的《纳瓦尔宝典》中引用了一段论述,大意是大脑会过分看重短期快乐,试图去规避短期痛苦,所以你要时时自省。这话用来修身自然没问题,可如今的商业世界就没有什么一劳永逸的终局思维,即使你秉承长期主义,以5年、10年的眼光去谋划,到头来依然会有新事物跑来颠覆你。

京东就是个很好的例子,前几年大家都在讲消费升级,并且冠之以新消费的名号,结果拼多多反其道而行之,接过了阿里放弃的白牌商家,到今年GMV据说有望超过京东了,东子这下反应过来,也开始讲低价打百亿补贴,还说不降价会重蹈苏宁覆辙。

这也难怪东哥着急了,老老实实做人货场,没想到半路杀出个拼拼多,凭着百亿补贴偷了京东的3C大本营,淘宝好歹还有个直播电商的场子撑着,京东再不拼一把连靠物流打下的基本盘都要守不住了,更何况24小时极速达也并非是所有场景的最优解。

现在拼多多市值已经是1.8个京东了,最可怜的是,京东明明都已经喊出百亿补贴,还要被人喷没有诚意。

什么长期主义,累不累啊?

再看最近倒闭的SVB硅谷银行。

次贷危机后,时任美联储主席伯南克出版了回忆录《行动的勇气》,为当时的量化宽松冠以关于勇气的名号,我理解的“勇气”意思是,EQ基本终结了奥地利学派和芝加哥学派的争论,为世界和未来在解决流动性危机的问题上,抛出了一个范本式的答案。

这种“勇气”的影响一定是深远的,十几年后,硅谷银行在期限错配中赌错了加息周期导致一败涂地。

美联储都加息了这么多次,为啥SVB还是站在降息这边呢?习惯了,显然他们认为美联储不会将加息周期维持太久,毕竟前面十几年的科技爆发,在流动性这边的基础就是低息。再说要是利息一直维持在高位,那创业、投资这行也就没什么前途了,无论怎么选,SVB都被绑在了降息这边。

但SVB没预料到加息周期持续这么久,CPI还是降不下来,因此一方面SVB愿赌服输,另一方面为了解决因为不少创业公司提款而导致的紧张的流动性,准备卖掉早先购入的中长久期低息债权,换成新发的短久期高利率债券,虽说亏了18亿美元,可也不至于伤筋动骨。除此之外,SVB还准备卖点股票缓解一下流动性,还特意跟VC朋友们打好了招呼,让大家不要提现。

没想到,VC们酒局上答应的好好儿的,转头回去就把钱都提了出来,还招呼被投公司都去取钱,这也就算了,还公开发表观点称SVB遭遇流动性危机,呼吁全行业赶紧取钱。

要说咱是真不知道,Founders fund、YC这些公司是确实为了行业发声,还是有另外更深层次的目的,毕竟期限错配每一家银行都在干,任何一家银行有影响力的客户,只要站出来嚎一嗓子说要“爆雷”,没大问题都得给挤兑破产咯。

还有SVB,也不知道是天真到太信任这帮客户,还是太自信能解决眼下的问题,反正不管怎么说,CECO/CFO等高管在暴跌前是卖了不少股票,还给高管和员工发了奖金,咱说这是不是太巧了点?

亲手制造了这场危机的银行家、投资人们,并没有比被警察抓住的那两个小偷强多少,囚徒困境的博弈无时无刻不在发生,危机之下哪有什么帕累托最优,只要自己和被投公司提出钱来,自己的股票卖出来,其他人就没那么重要了吧。

要说这市场也有不图赚钱、赚快钱的。

我就听不少国资LP说过,只要收益能超过KPI就行,再不济跑赢定存,底线是不能亏损。偏偏要求已经这么低了,还是有不少LP在抱怨GP完不成任务,原因自然是多方面的,投资能力不行,退出受限,周期不对,前几年大家卷得太厉害导致估值抬得太高,赔率降低等等。

今天这篇文章是讨论FA吗?不全是,现在一级市场处于一种很奇怪的状态:出资额最高的LP不想赚钱,满脑子都是招商、引资、就业,市场化LP更想直投,本应该在服务上下功夫的FA,满脑子都是投资、GP心心念念的则是募资、管理费,投哪些赛道那得看风口是什么。

所以你看,除了最应该想赚钱的LP不想赚钱,FA,GP都想赚钱,最好是赚点快钱。

我的编辑董老师前段时间发了个视频,“LP爸爸既要又要还要,就是不想挣钱,GP把投资放在一边,FA却都想着搞投资,大家都不在本专业上下功夫,这个行业还有机会吗?”

我心讲话,你什么档次?典型的咸吃萝卜淡操心。但最后我还是给他发了个私信:咱们做的那些“行业正骨”的稿子和视频,流量都不错,不用这么悲观。

你看,心里想的、嘴里说的和手头干的,完全可以不是一回事儿,有没有投行家又能有什么所谓了?

iNews新知科技 关注科技,自有新知

iNews新知科技 关注科技,自有新知