新年伊始,整理思路,我们从数据和逻辑出发,做出一些基本判断。这些判断是2024年其他思考的基石和指南。以下是2024年的十条判断。

美国对于世界经济、对于中国经济都非常重要,先看看美国GDP、美股、美元的情况。

一、美国GDP增速下降,但不会衰退

历史规律可以给我们一些启示。从最近50年的历史数据看(表1),当美元加息到4%以上,未来都会降息。而开始降息的一年内,美国GDP增速基本上都小于降息之前。

但是,GDP虽然下降,但在一年内从未降到零值以下,即不会衰退。这是因为,从经济过热到经济衰退的转换,需要一段时间。

目前美国联邦目标利率为5.5%,预计2024年3月份降息,可以参考以上规律。

表1:美国最近50年的降息时间,降息前后的GDP增速对比

表1中的数据展示出两个特点。

第一个特点:降息之后第三个季度的GDP增速,都低于降息之前两个季度的GDP增速均值。这说明降息之后,经济增速会下行。

当然,从因果关系上,肯定不是降息导致GDP增速下降,而是美联储综合了就业、通胀等各种经济因素,判断经济热度下降,所以开始了降息。

而且,五次降息中有四次,降息之后,包含降息当季在内的四个季度的GDP增速均值,低于降息之前两个季度的GDP均值。仅2007年是个例外。那次降息前两个季度的GDP增速均值仅有1.76%,而且美国房价已经开始快速下跌。政府通过一些措施,稳住了GDP下跌。但是,政府措施没能解决经济深层矛盾,这之后发生了2008年次贷危机。

目前,市场普遍预期美联储将在2024年3月开始降息。所以,从历史规律看,2024年,GDP增速也会下降。

第二个特点:虽然GDP增速下降,但GDP增速不会在一年内到达零值以下。这不难理解,降息之前,经济都处于过热状态,而经济从热到冷需要时间。从历史经验看,经济不会在一年内骤然降到零下。所以,2024年美国经济会变冷但GDP增速不会降到零下。

以上是从历史规律做出的判断。如果从微观机制出发,我们会得出相同的判断。

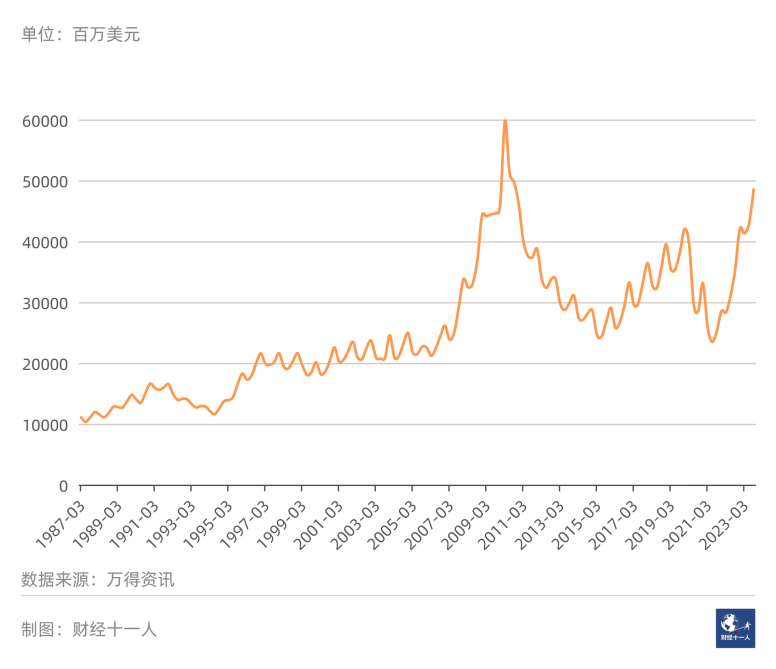

2022年11月3日,美国联邦目标利率上调为4%,2022年12月15日,进一步上调为4.5%。2023年利率继续上调,目前为5.5%。高利率必然抑制购房、投资等需求。图1的新屋销售数据已经展现出明显的下降趋势。

图1:美国新屋销售(季调折年数)

但是,2023年美国的就业、投资、金融市场数据为何都保持强劲?有一个关键原因:美国采取了积极的财政政策。

美国2023年财政赤字率高达6%,这些钱通过各种渠道支撑了经济。比如,通过补贴企业促进制造业回流。图2是美国私人部门制造业建造支出,可以看到制造业建造支出大幅上升,尤其是计算机、电子、电气行业。

图2:美国私人部门制造业建造支出(季调折年数)

流动性缩紧必然导致私人部门的资产负债表走弱,一个证据是商业银行的消费者贷款拖欠额开始上升(图3)。而且,2023年的财政政策力度不可持续,2024年会有所缓和。所以,2024年的美国经济会弱于2023年。

图3:商业银行的消费者贷款拖欠额

为何美国在2024年不会产生衰退?需要承认,美国经济中存在潜在风险。比如,疫情改变了很多公司的办公方式,导致美国商业地产空置率高,收益率低。在2024年的高利率环境下,如果商业地产的贷款到期,业主会很难找到低利率的再融资。这有可能会导致违约风险,也可能带动商业地产价格快速下跌。

但是,美国还有足够的措施,可以用定向的货币和财政政策扑灭偶发的风险。

2024年会是美国经济由热转冷的过渡之年。

二、美国股市小幅波动、平淡无奇

股市的牛熊首先取决于市盈率,当市盈率处于历史高位,利空会被放大。从图4的标普500席勒市盈率看,目前数值为31。从1900年开始的120多年里,标普500的席勒市盈率超过30的时间不足10年。所以,目前市盈率偏高。

图4:标普500的席勒市盈率

2024年,如果美国通胀下降不及预期,那么货币政策会比预期更紧,这不利于股市;如果通胀下降符合预期,而经济增速下降过快引发硬着陆担忧,也不利于股市。

那么股市大涨的前提只能是,通胀快速下降到合理水平,而就业和经济增长出人意料的强劲。但这种组合出现的可能性很小。

2023年12月美国新增非农就业21.6万人,大幅超过彭博一致预期17.5万人。但美国就业市场并没有那么强劲。初次公布的就业数据不准确,后面往往会修正。2023年前11个月的非农就业数据中,向下修正了11次。

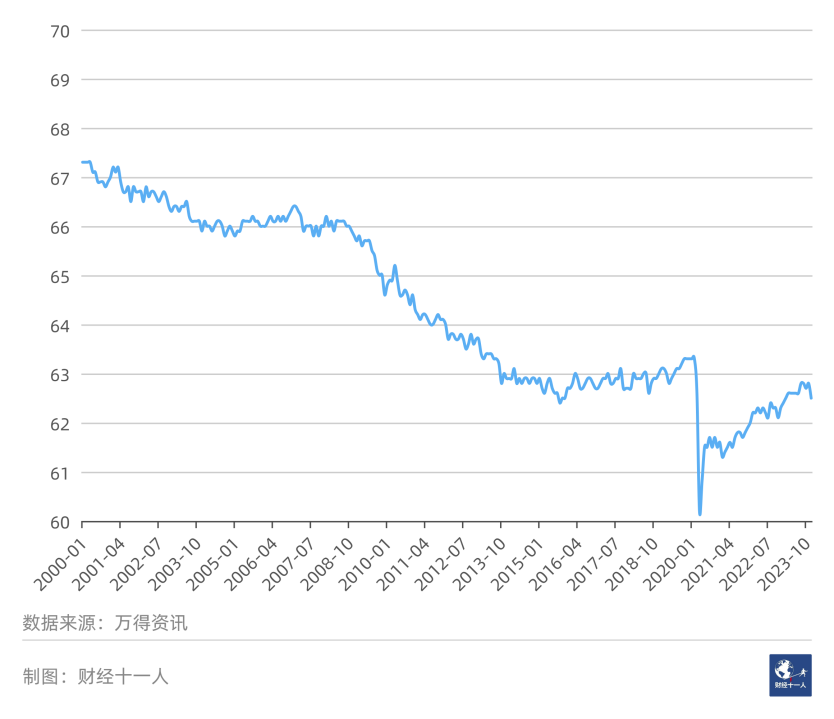

而从住户调查数据看,失业人数增加了68.3万人;企业调查中失业人数增加了67.6万人;劳动力参与率从62.8%下降到62.5%(图5)。从这些数据看,美国就业并不强。当然,目前的数据也不算弱。

图5:美国劳动力参与率(%)

当就业和经济温和时,股市涨跌主要看通胀。通胀下降超预期,股市小牛;不及预期,股市小熊。

美国股市也没有大熊市的基础。如果金融风险暴露,股市会短暂下跌。但2024年是大选年,政策相对宽松,可以阻止股市大幅走熊。

所以,2024年美国股市小涨或小跌,平淡无奇。我们预测标普500指数,2024年涨跌幅在-8%到+8%之间。

三、美元指数继续下跌

美元指数的涨跌具有明显的周期性与连续性。从历史看,当美元处于加息大周期中,美元指数上涨;处于降息大周期中,美元指数下跌。

从图6可以看出:

1985年~1991年,降息大周期,美元指数下跌;

1992年~2000年,加息大周期,美元指数上涨;

2001年~2011年,降息大周期,美元指数下跌;

2012年~2022年,加息大周期,美元指数上涨。

图6:1985年以来的美元指数

美元从2024年开始将进入降息大周期,最终利率要降到2%以下。否则,美国34万亿美元的公共债务付息压力巨大。

所以,美元指数已经进入下降周期,未来几年的大方向都是下降。

四、黄金、白银涨价

美元指数下降,会直接导致黄金、白银等贵金属价格上涨。而美国经济走弱、国际冲突频繁都利好贵金属。

目前,市场对黄金上涨的一致预期也比较强,但还是有空间。从comex黄金的非商业空头持仓占比看,对黄金的乐观情绪还有上升空间。在最为乐观时,此持仓可以降到10%以下,目前数值为17%。就像期货里常说,“空头不消失,上涨行情就还没有到头。”

图7:comex黄金非商业空头持仓占比

黄金是新时代的战略物资,中国的探矿投入会在2023年的基础上继续增加。我们预计,2024年和2023年一样,会有中国发现大金矿的消息传出。

五、铜涨价

麦肯锡曾预计,到2031年受绿色能源转型等因素的驱动,全球铜需求量将达到3660万吨,而供应量为3010万吨。

然而2023年以来,一些主要铜矿企业,比如第一量子矿业公司、英美资源集团调低了2024年的产量。这导致2024年铜的供需关系发生变化,供给出现缺口。高盛预计,2024年铜的缺口将超过50万吨。

一位标普全球资深铜业分析师(Wang Ruilin)预计:“铜冶炼厂将从2024年开始出现精矿供应短缺,预计精矿市场的缺口将在2025年-2027年期间扩大。”

铜将出现短缺逐渐成为市场共识,这个共识会加速铜冶炼企业补充库存,这会加速铜或铜精矿短缺的到来。

短缺则意味着涨价。

六、中国经济的负面“意外”减少

“意外”是影响经济运行的重要因素。负面的“意外”会导致产能过剩、企业利润下降。由于预期的改变,2024年负面的“意外”会少于2023年。在这种条件下,中国经济会边际改善。

七、人民币汇率回升

中国经济改善,叠加美元指数下降,人民币汇率会进一步回升。

瑞银认为,2024年底,人民币兑美元汇率或升至7.0,此前预测为7.15。高盛表示,2024年6月,人民币兑美元汇率或升至7.1,12月或升至7.05。彭博的最新调查显示,人民币兑美元的预测中值在2024年一二季度为7.1,此后逐渐走升,并有望在2024年末升破7。

八、港股牛市

2024年,人民币相对于美元升值。港股中存在相当比例的公司,其主要业务在中国内地。因为港币基本锚定美元,港币相对于人民币贬值,所以以港币计价,这些公司业绩会得到显著提升。

同时,2024年中国经济改善,即使以人民币计价,公司业绩相对于2023年也会上升。

第三个因素,美元降息,国际资本回流,港币的流动性也会更充裕。

在这三个因素的共同作用下,港股牛市可期。我们预计,2024年香港恒生指数的涨幅将超过10%,并有机会超过20%。

九、中国股市见底回升

2024年,三个因素有利于A股市场见底回升:

第一,股市估值不高,有利于底部出现。另一种表达方式是:A股隐含的风险溢价触达近十年以来的最低水平。在2010年~2020年,2014年和2018年达到过与目前同样的水平。回头看,2014年和2018年都是A股的底部。

第二,经济边际改善,负面“意外”减少,正面“意外”增多。

第三,人民币兑美元升值,且美元降息导致全球流动性改善。

十、一些行业日子不错

2024年,哪些行业的日子会不错呢?

第一,芯片行业库存改善,有助于行业利润回升;

第二,铜、黄金、白银、铂金价格上升,推高行业利润;

第三,钢铁,水泥需求改善,成本下降,盈利适度乐观;

第四,受股市回暖影响,证券行业盈利回升;

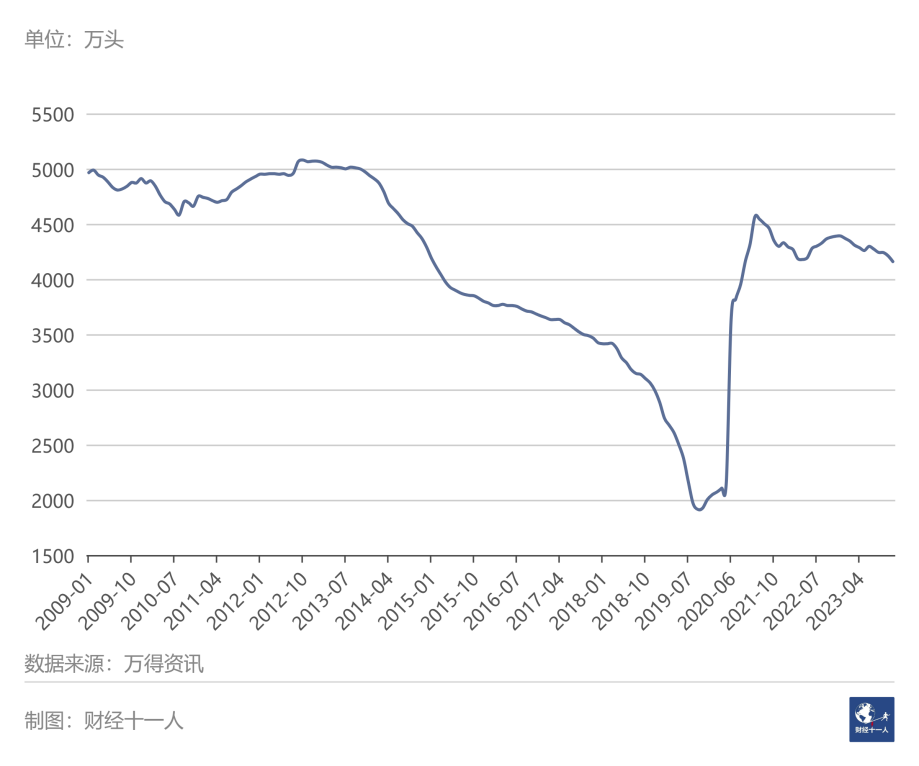

第五,能繁母猪存栏数量持续下降,猪肉价格有望上升,同时带动鸡鸭牛羊价格回升。

图8:能繁母猪存栏数量

此外,人形机器人、卫星互联网、AI行业的动态值得积极关注。

iNews新知科技 关注科技,自有新知

iNews新知科技 关注科技,自有新知