经历了 2016 年的资本寒冬以后,中国资本开始在国际舞台上扮演着越来越重要的角色。无论是 BAT 等大公司还是投资机构,均在积极布局海外市场,提升国际竞争力。尤其是在以高科技和创新能力著称的美国,以及作为仅次于中国人口的印度市场,尤为受到中国资本的关注。

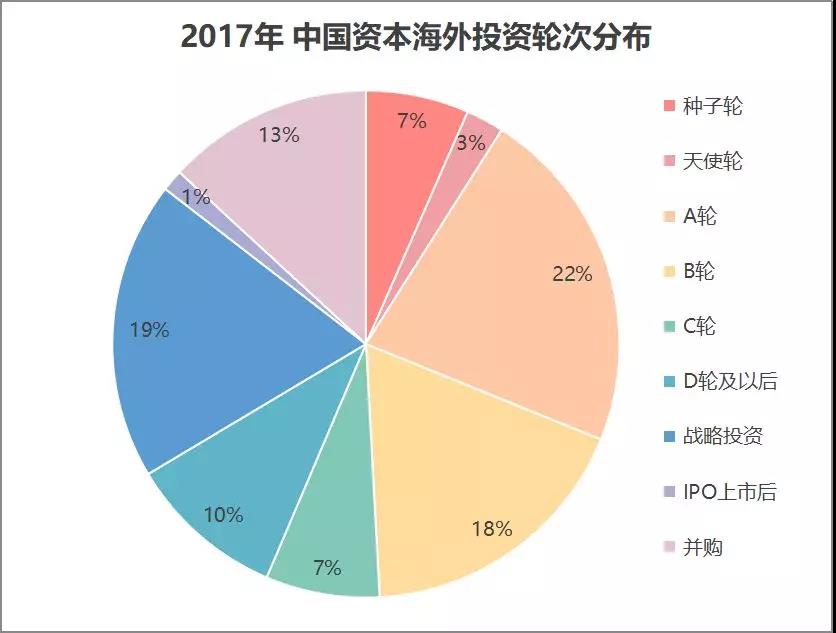

一、投资轮次解读:中后期投资事件占比 55%,海外并购大额事件频发

数据显示,2017 年共发生 251 起 BAT 等互联网巨头、大公司、以及投资机构参与的海外 TMT 领域投资事件,金额估算约 1963.33 亿人民币(包括与海外资本合投项目),单笔投资事件的平均金额约为 7.82 亿人民币。并购事件为 38 起,披露金额约 1984.76 亿人民币,单笔并购事件的平均金额约为 52.23 亿人民币。从单笔事件的平均金额来看,海外投资还是非常大手笔的,尤其是在并购事件投资方面。当然,这与部分大额事件拉升整体平均值有关,例如:在并购事件中,由万科、普洛斯现任 CEO 梅志明、厚朴投资、高瓴资本、中银投联合组成的财团以 116 亿美元 (约 790 亿人民币) 收购了新加坡上市公司物流巨头普洛斯;GIP 与中投公司等以 37 亿美元(244 亿人民币)收购再生能源业者 Equis Energy 等。

相较于国内投资事件而言,国外投资更偏向于中后期发展阶段的项目,尤其是巨头/大公司出于战略考虑,会去做一些战略布局。具体而言,2017 年中国资本在海外投资的早期项目占比 32%、中后期项目占比 55%、并购项目占比 13%。

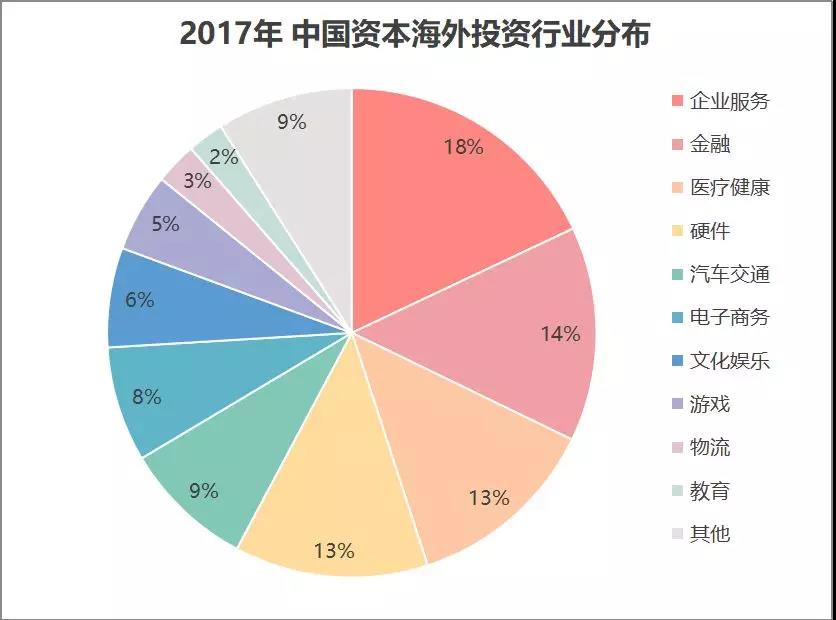

二、行业分布解读:中国资本偏好海外以技术驱动的项目,企业服务、金融、医疗健康成 TOP3 行业

在中国资本海外投资的行业分布方面,2017 年企业服务、金融、医疗健康是中国资本方在海外最为青睐的三个领域。从实际的投资案例来看,中国资本非常看好美国、以色列等国家以技术驱动的项目,例如:大数据、云计算、人工智能等企业服务项目;区块链、加密货币等金融科技类项目;基因工程、生物技术、新药研发等医疗健康项目;可穿戴设备、机器人、无人机、AR/VR 等硬件项目;以及无人驾驶、共享出行、电动新能源汽车等汽车交通项目。此外,中国资本还非常看好以印度、东南亚和美国为主的电商类项目,以及直播、短视频、内容分发、动漫和游戏类的泛娱乐项目。

三、地域分布解读:近一半事件发生在美国,新加坡公司获投金额最高

在中国资本海外投资的国家分布方面来看,2017 年美国公司的获投事件占比达到 48%,成为最受中国资本欢迎的国家。但是相比 2016 年 66% 的占比,仍有不小的下降。众所周知,美国是全球 VC 行业的缔造者和领导者,也是全球最具创造力的国家,尤其是硅谷吸引着全球资本的关注,中国资本当然也不例外。

印度作为仅次于中国的第二人口大国以及「金砖五国」之一,经济增长非常迅速,成为全球经济增长的新引擎,市场空间可想而知,从而也成为中国资本密切关注的区域。

此外,以英国、意大利、德国等为主的欧洲国家,以新加坡、马来西亚、印度尼西亚、菲律宾为主的东南亚国家,以及以色列等国家也成为中国资本重点布局的区域。

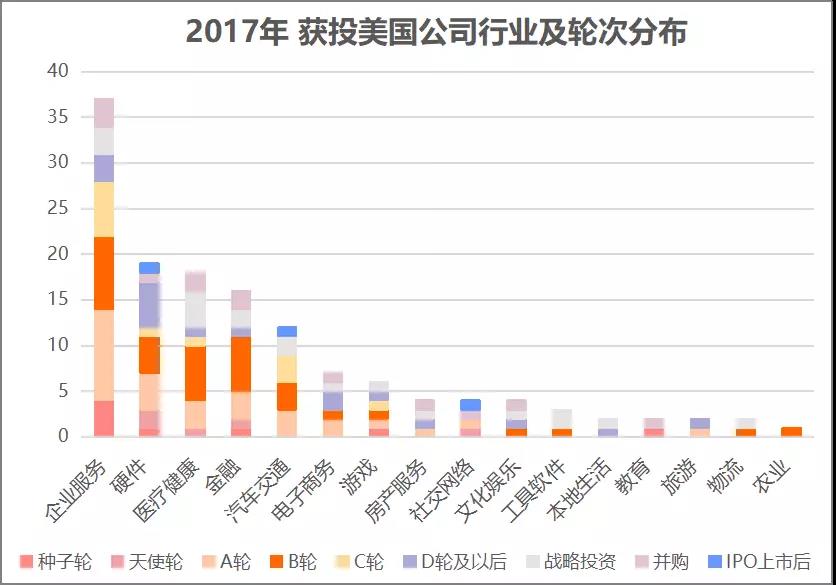

1、美国

2017 年,在美国共发生了 126 起中国资本投资的事件,以及 13 起并购事件,涉及的总金额约为 1163.2 亿人民币,占据中国资本在海外布局的全部投资并购事件金额的近 30%。其中,披露的大额投资事件包括:腾讯以 17.78 亿美元在公开市场收购了特斯拉 816.75 万股股票,占股 5%;蚂蚁金服 8.8 亿美金并购美国快速汇款服务公司 MoneyGram;三胞集团以 8.19 亿美元收购全球生物医药界知名企业 Dendreon100% 股权完成交割等。

获投的 139 起投资并购事件分布在 16 个行业,其中 73% 的投资并购事件聚集在 TOP5 行业中,分别是:企业服务、硬件、医疗健康、金融、以及汽车交通。在轮次分布方面,早期、发展期、成熟期以及并购事件占比分别为 30.2%、32.4%、28%、9.4%。

2、印度

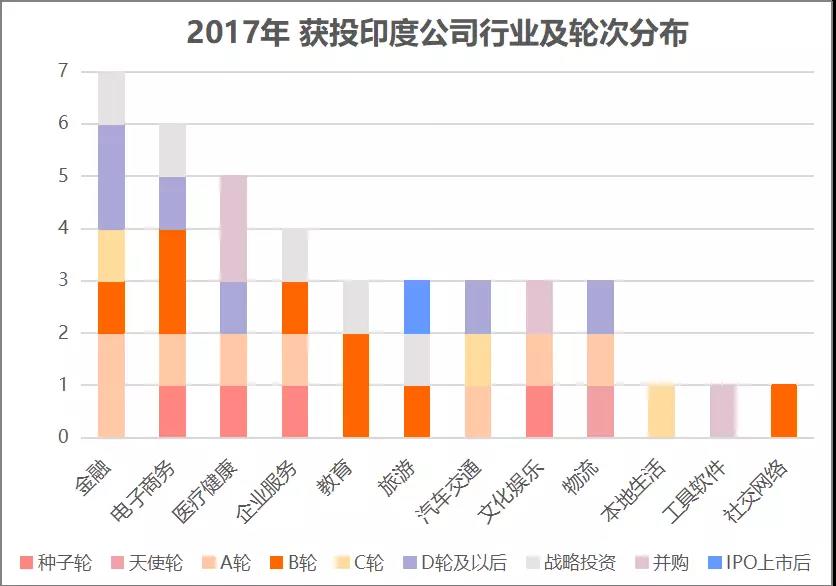

2017 年,在印度共发生了 32 起中国资本投资的事件,以及 8 起并购事件,涉及的总金额约为 431.85 亿人民币,占据中国资本在海外布局的全部投资并购事件金额的 10.9% 左右。其中,披露的大额投资事件包括:腾讯联合软银等投资印度公司 Ola 20 亿美元;腾讯联合微软、eBay 等投资印度最大电商公司 Flipkart 14 亿美元;复星医药以 10.91 亿美元(折合 72.58 亿人民币)收购印度药企 GLAND PHARMA LIMITED 等。

获投的 40 起投资并购事件分布在 12 个行业,其中 62.5% 的投资并购事件聚集在 TOP5 行业中,分别是:金融、电子商务、医疗健康、企业服务、教育。在轮次分布方面,早期、发展期、成熟期以及并购事件占比分别为 32.5%、27.5%、30%、10%。

3、新加坡

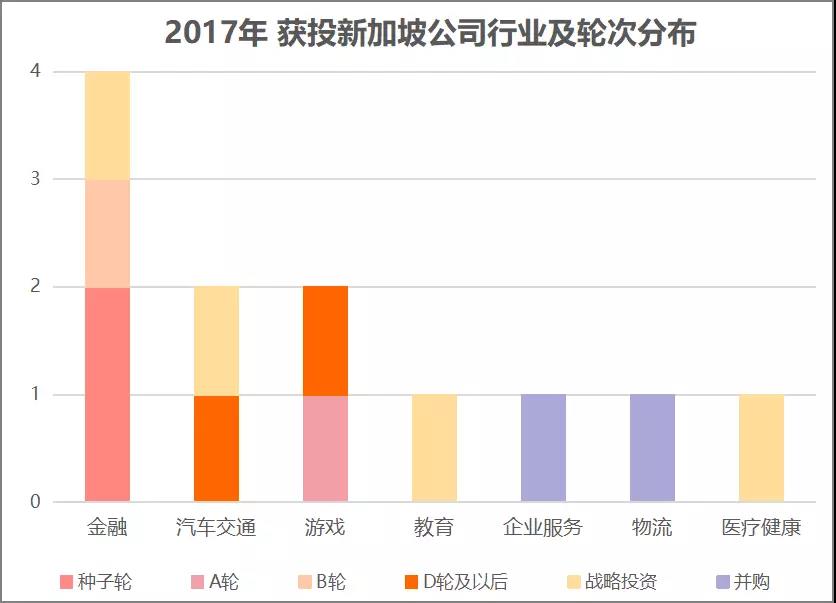

2017 年,在新加坡共发生了 10 起中国资本投资的事件,以及 2 起并购事件,涉及的总金额约为 1344.89 亿人民币,占据中国资本在海外布局的全部投资并购事件金额的 34% 左右。其中,披露的大额投资并购事件包括:厚朴、高瓴资本、万科等组成的中国财团以每股 3.38 新加坡元的收购交易,估值约为 160 亿新元(约 790 亿元)收购全球领先、亚洲最大的现代物流设施提供商普洛斯(GLP);中投公司和 GIP 等以 37 亿美元收购新加坡再生能源生产商 Equis Energy;滴滴出行联合软银领投东南亚最大移动出行平台 Grab 的 25 亿美元新一轮融资。

获投的 12 起投资并购事件分布在 7 个行业,其中 66.7% 的投资并购事件聚集在 TOP3 行业中,分别是:金融、汽车交通、游戏。在轮次分布方面,早期、发展期、成熟期以及并购事件占比分别为 25%、8.3%、50%、16.7%。

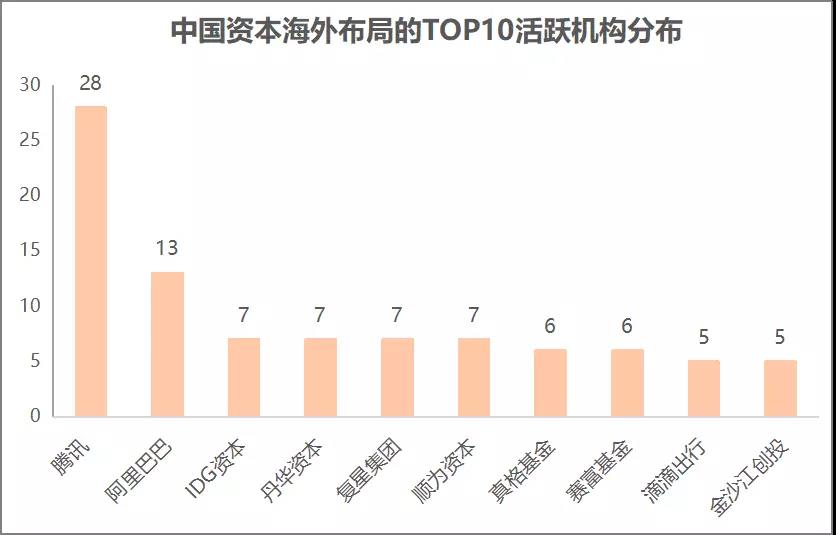

四、活跃机构解读:不差钱的腾讯、阿里联合中国财团在海外开启「买买买」模式

在中国资本海外布局的 TOP10 活跃机构方面,2017 年腾讯以 28 起海外投资事件成为最活跃的 CVC,并且是第二名——阿里巴巴的两倍,可见腾讯的海外投资之活跃。其中,腾讯所投事件的国家分布为:美国 13 起,印度 4 起,英国 3 起,印尼 2 起等。阿里在海外的投资事件数量为 13 起,其中美国 4 起,印度 3 起,其他主要分布在菲律宾、马来西亚、印度尼西亚等东南亚国家。AT 在去年的市值均大涨约 100%,因此不差钱的两大巨头在全球开启了「买买买」模式。

同样作为 CVC 的还有复兴集团和滴滴出行,2017 年分别在海外投资并购了 7 家、5 家公司。

此外,还有 6 家投资机构均在海外有所布局,包括:IDG 资本、丹华资本、顺为资本、真格基金、赛富基金、以及金沙江创投。

可以预见,随着中国经济实力的不断提高,以腾讯、阿里为首的 CVC 将联合中国的各大财团、风险投资机构,越来越多的活跃在国际舞台上,通过「买买买」模式不断提升国际竞争力。

以下为中国资本海外投资&并购事件金额 TOP10 榜单:

iNews新知科技 关注科技,自有新知

iNews新知科技 关注科技,自有新知