一、住宅市场量价走势

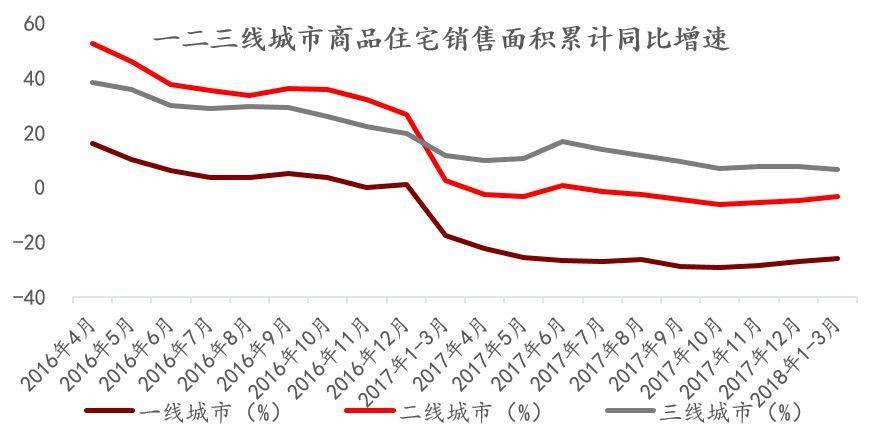

成交量:一二线下跌幅度收窄,三线保持较高增速

2018年一季度住宅市场成交量表现分化,成交面积累计同比+2.5%。

一线城市收缩显著(-26.1%),二线持续下滑(-3.49%),三线则仍旧正增长(+6.35%)。

整体一二线销量仍处于下降通道。综合目前的库存和政策情况考虑,判断半年内一二线销量仍将大概率维持目前趋势。

一二三线城市商品住宅销售面积累计同比增速

来源: 国家统计局,Wind,华菁证券研究所

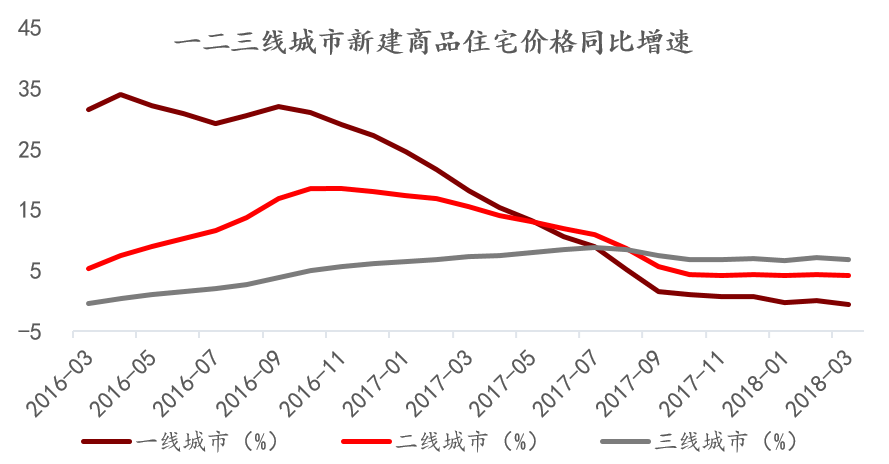

销售价格:整体进入僵持阶段

在限价等严厉调控政策的影响下,一二线城市2017年以来新建商品住宅价格同比增速与2016年12月相比降幅分别达27.7、13.9个百分点。

一二三线城市新建住宅价格同比增速

来源: 国家统计局,Wind,华菁证券研究所

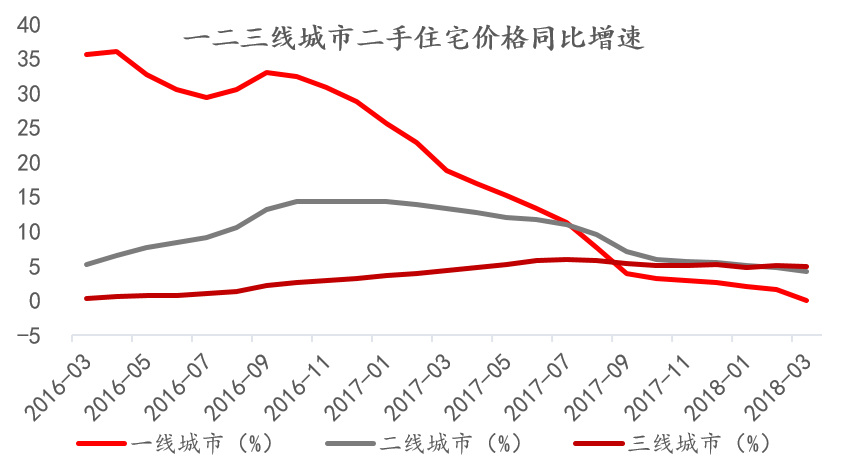

二手房市场交易降温,一二线城市自2016年11月份至2018年3月二手住宅价格增速持续下滑,一线城市下滑尤为明显,目前同比已现负增长,而三线城市二手住宅价格增速则基本维持稳定。

春节后多个一二线城市新房预售管理出现略微松动,但由于去年基数较大,整体一二线销量仍处于下降通道,且价格在供给侧调控下处于僵持状态。三线城市虽无调控风险但需求依然存在天花板,价格也已进入僵持阶段。

一二三线城市二手住宅价格同比增速

来源: 国家统计局,Wind,华菁证券研究所

库存水平:整体处于低库存水平,三线相对较高

分城市看,2018年初一二线城市库存水平仍处低位,但相较年初略微有所回升,考虑到可售套数降幅持续收窄,而销售套数改善幅度有限,预计一二线城市库存水平未来将维稳或略微上涨。

三线城市整体库存水平相对较高,内部分化严重,预计个别库存水平较高的三线城市仍将保持政策的宽松。

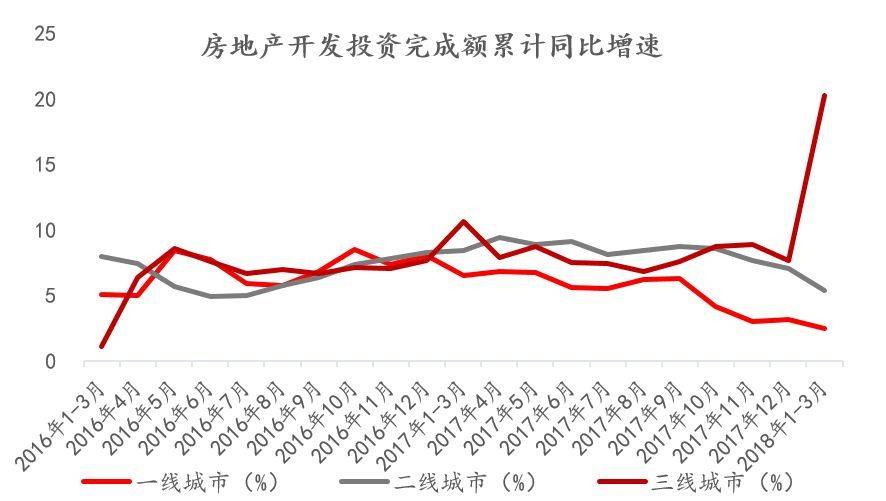

二、房地产开发投资

房地产投资:显著反弹体现出企业较强的补库存意愿

房地产开发投资增速反弹显著,体现出企业较强的补库存意愿。

分城市来看,三线城市开发投资活跃,无论拿地还是新开工增幅都领先一二线。这一局面有助维持整体经济稳定,符合调控目标。

房地产开发投资完成额累计同比增速

来源: 国家统计局,Wind,华菁证券研究所

新开工:显著回升

一季度新开工面积同比+9.7%,增速出现较为明显的回升,我们认为主要是由于房企对后市相对稳定走势的预期使其补充货源意愿增强。

房屋新开工面积累计同比增速

来源: 国家统计局,Wind,华菁证券研究所

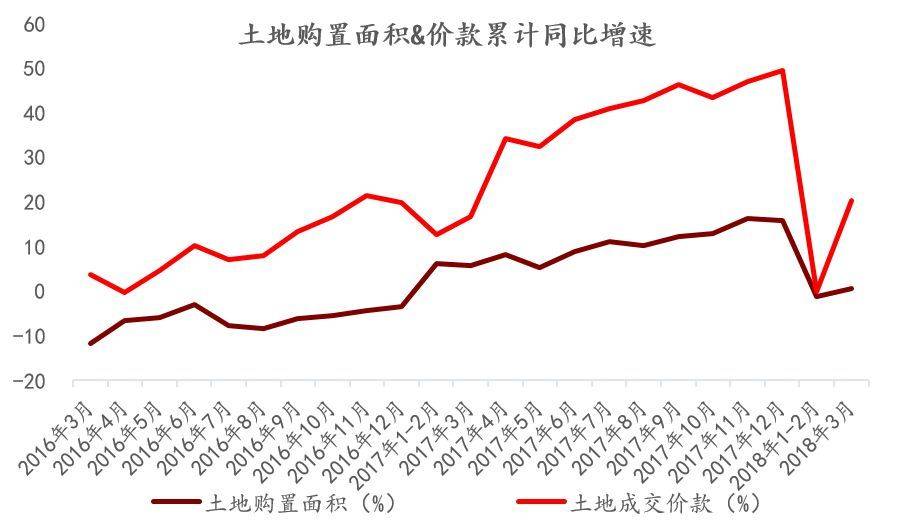

土地市场:三线城市投资热情高涨

一季度土地购置面积累计同比仅+0.50%,同时,随着热点城市土地出让供给增加与限价措施的落实,溢价率也降至相对较低水平。

土地购置面积&价款累计同比增速

来源: 国家统计局,Wind,华菁证券研究所

三、行业竞争格局

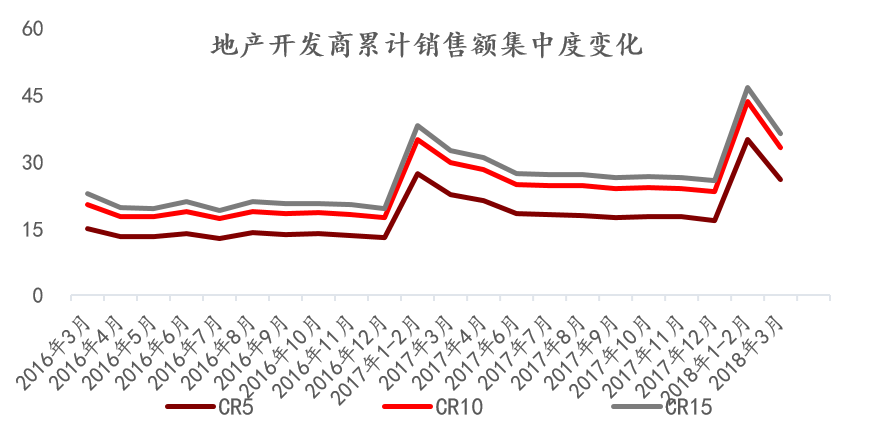

开发商竞争格局:龙头开发商持续抢占市场份额

2018年1月~4月,碧桂园、恒大、万科累计销售额分别为2575亿、2129亿、1987亿,同比分别为+26%/+47%/+3%。行业前十的开发商一季度累计同比增速为+23.05%,高于行业整体增幅将近13个百分点。

开发商累计销售额排名

来源: 克尔瑞,华菁证券研究所 注:绿城公布销售数据由于包含代建业务,不作同比处理。

调控之下龙头房企凭借在土地获取、融资渠道、资源分布上的优势,持续推进行业集中度提升的进程。CR10开发商集中度33.3%,依旧高于2017年全年平均值(26.2%)7.1个百分点。

地产开发商累计销售额集中度变化

来源: 国家统计局、上市公司公告、华菁证券研究所

二手房竞争格局

二手房市场遇冷,但链家仍保持一定优势,2018年一季度在北京、上海两地的市占率分别达到53.54%和18.31%。

上海、北京中介2018年一季度成交排名

来源: 云房网,华菁证券研究所

四、租赁市场

政策利好持续出台,人才争夺持续发酵

2018年一季度各线城市租赁支持政策频出,人才吸引政策成为亮点,各城市通过增加人才住房供给、降低人才租赁和购置成本等方式为各类人才提供安居服务,或将促进租赁市场获得长足发展。

此外,房地产投资信托基金政策出台,未来或将有效解决困扰行业发展的资金和融资成本瓶颈问题。

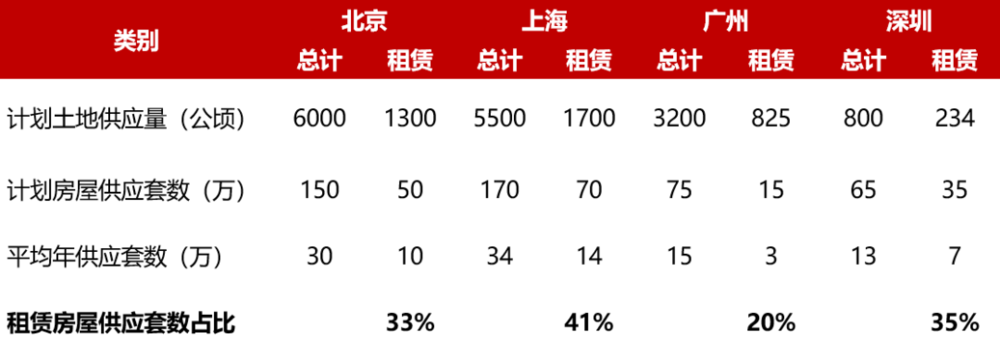

北上广深规划租赁用地指标

为了配合对租赁行业的支持,各地陆续开始出现租赁用地的出让,四大一线城市在十三五规划中都增加了租赁用地指标,其中占总体房屋供应套数最高的是上海(41%),最低的为广州(21%)。

北上广深十三五土地供应规划

来源: 各地国土局,华菁证券研究所

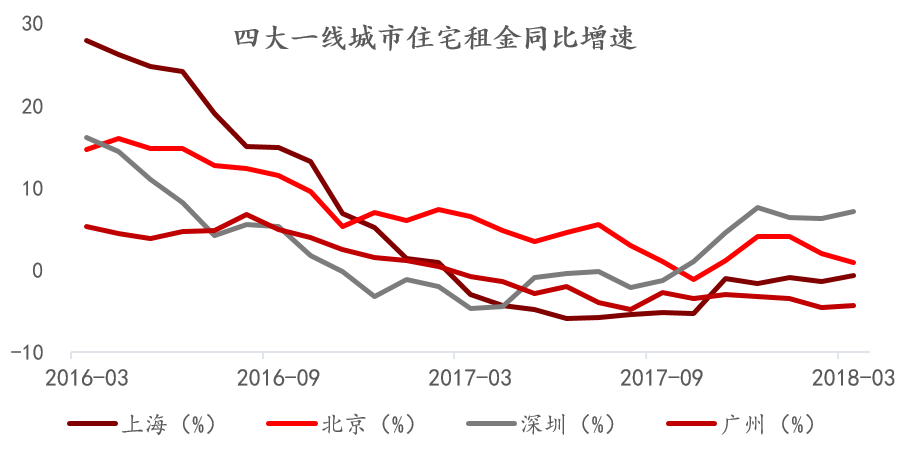

租金:一线城市表现不一,上海、广州持续下滑

整体来看,在经历了2015年~2016年的租金上涨周期后四大一线城市租金同比增速在2016年下半年开始下降。租金增速下滑对于目前利润空间较窄的租赁机构将造成一定的影响,需持续关注租金动态对于租赁机构盈利能力的影响。

各城市二手住宅租金指数变化

来源: 中原地产,华菁证券研究所

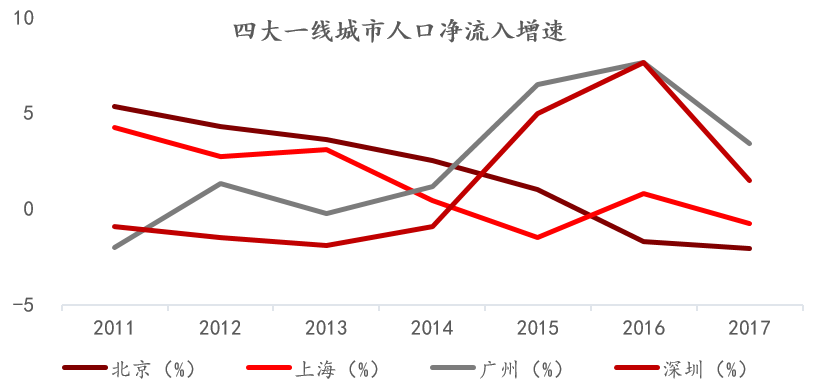

租赁人口变动:北上净流入人口下滑

近年来一线城市人口净流入增速放缓,其中北京和上海的人口净流入增速下降明显,上海自2015年出现负增长,北京2016年也开始负增长。

北上广深人口净流入增速

来源: 各城市统计局,华菁证券研究所

五、家装市场

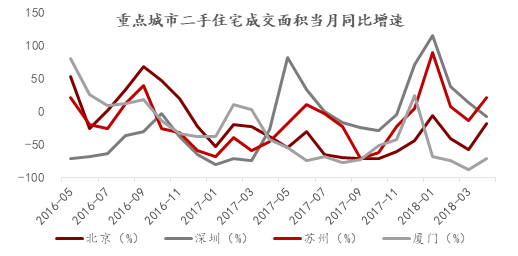

影响家装行业需求的两大变量新房竣工和二手成交均现下滑走势,新房竣工略有下降,而二手住宅成交量则大幅下滑。

由于目前新房仍是家装行业的主流需求,判断今年二手住宅成交量的大幅下滑对整体行业影响有限,但对某些布局集中于一线城市的家装企业仍将造成显著的业务量影响。

新房竣工:持续下滑

2018年一季度影响家装市场需求的新房竣工面积同比-14%,跌幅较1月~2月收窄3.1个百分点,但较2017年下半年以来下降幅度有所扩大,但部分是由于2017年初的高基数所致。

二手房:部分重点城市二手房成交低迷

部分城市二手房市场成交下滑幅度较大,但鉴于目前家装市场需求二手房只占28%的份额,判断2018年家装市场需求受到的二手成交萎缩冲击有限。

重点城市二手住宅成交面积当月同比(%)

来源: 各地房地产管理局,华菁证券研究所

我们认为整体而言产业链中家装行业依旧保持消费市场属性,地产周期对家装的影响较弱。

六、产业链金融

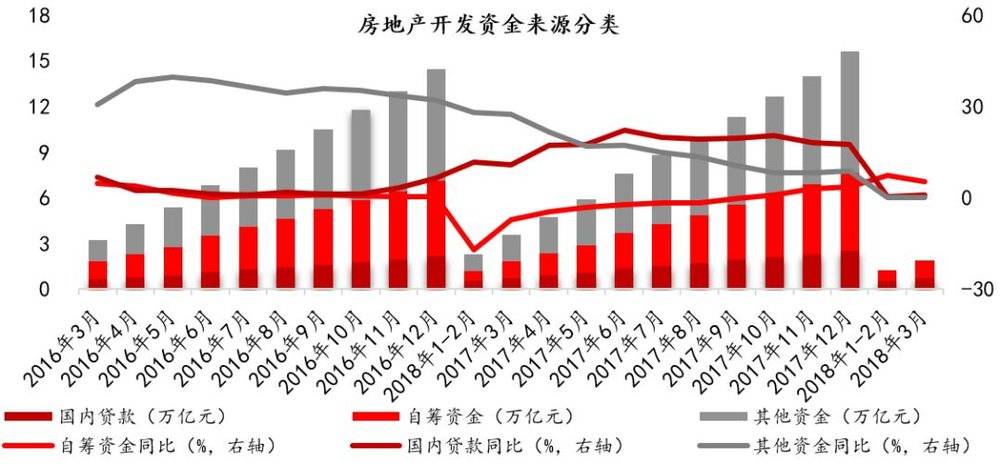

开发资金:增速回落,行业信贷监管趋严

2018年一季度房地产信贷资金监管持续趋严,全国房地产开发资金累计1.89万亿,同比增速+3.1%,增速略有回落。

房地产开发资金来源分类

来源: 国家统计局,Wind,华菁证券研究所

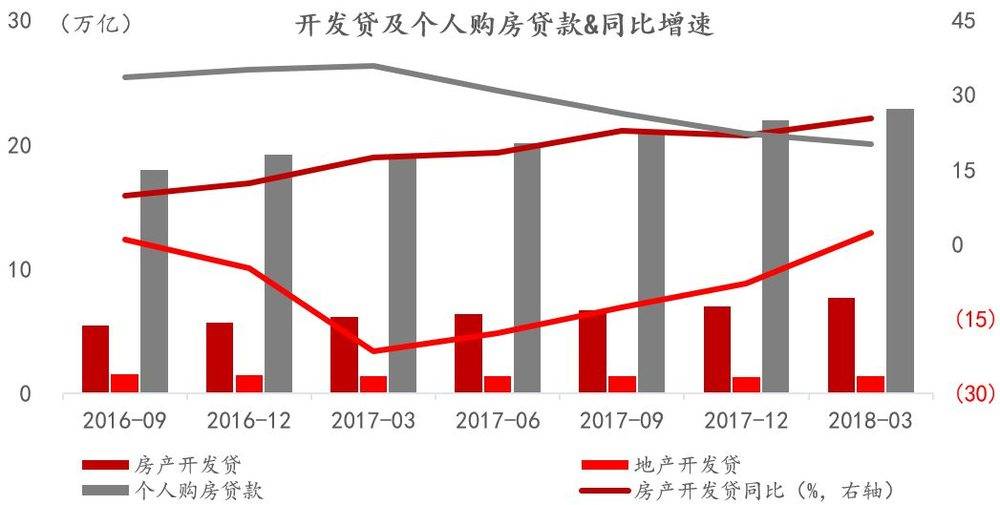

贷款:开发贷保持上升,个贷增幅持续创新低

截至2018年3月,我国房产开发贷余额为7.7万亿元,同比+25.3%,增幅较上季末上升3.6个百分点,地产开发贷余额为1.4万亿元,同比+2.2%,增幅较上季末上升10.2个百分点。两者增速自2017年一直保持上升状态,体现出开发商目前在低库存的市场形势下开工投资上并不保守的心态。

截至2018年3月个人住房贷款余额22.86万亿元,同比+20.0%,增幅较上季末降低2.2个百分点,为近11个季度来的最低水平,个贷增速的下滑与整体销量增速下滑匹配。

房地产开发贷与个人购房贷款

来源: 中国人民银行,华菁证券研究所

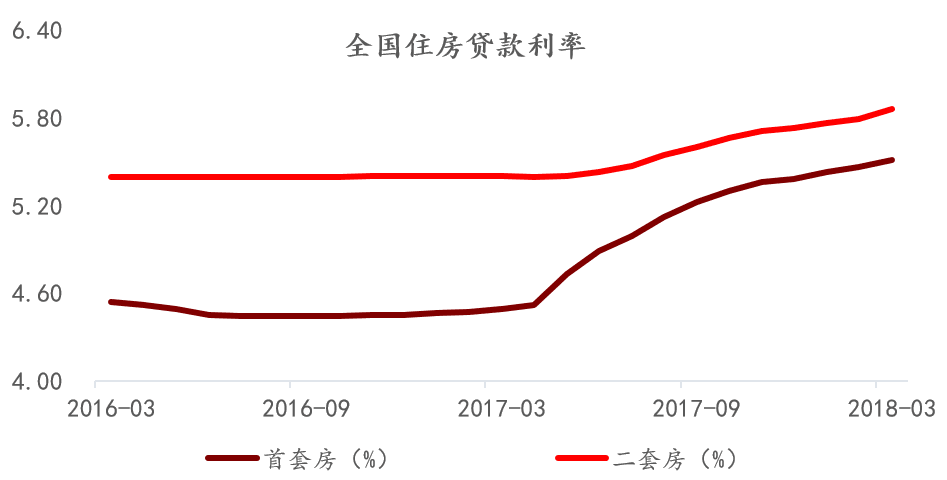

2018年3月首套房/二套房平均贷款利率分别为5.51%/5.86%,较2月分别上升0.05个百分点和0.07个百分点,延续2017年以来的攀升趋势,影响个贷增幅走低,对需求端产生持续的抑制作用。

全国住房贷款利率

来源: 融360,华菁证券研究所

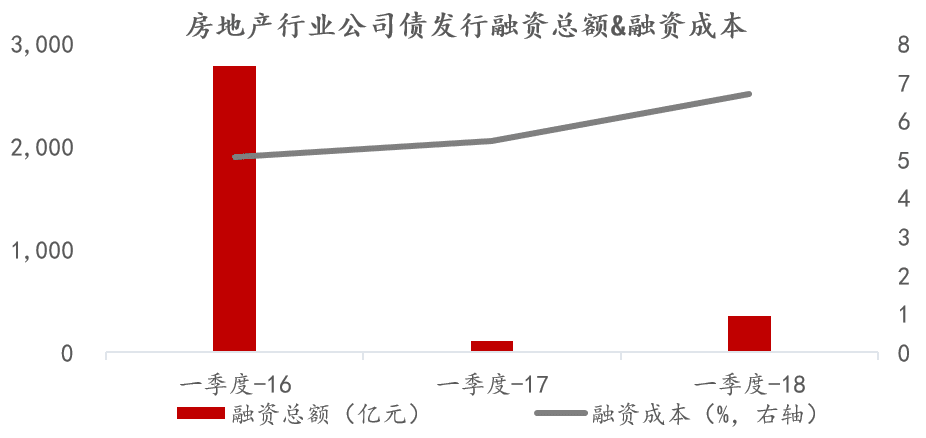

债券:公司债小幅回暖,融资成本显著提高

行业债券市场在2017年大幅下行后有所回暖,但融资成本上行。

房地产行业公司债发行融资总额及融资成本

来源: Wind,华菁证券研究所

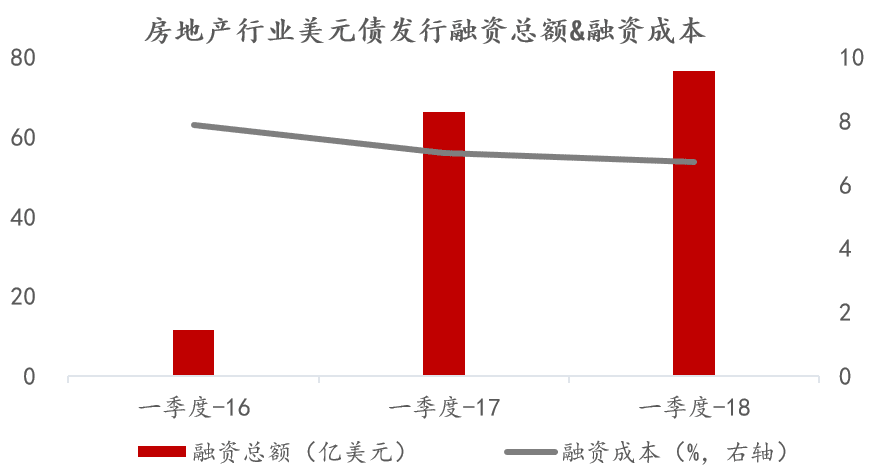

ABS、美元债成为开发商补充融资新战场

在信贷资金紧张、债券市场收缩的情况下,开发商转向其他融资渠道,ABS、美元债等受到房企青睐。

大型房企表现尤为突出。2018年一季度房地产行业ABS发行规模为105.2亿元,比去年同期小幅下降7.89%,4月单月包括碧桂园、万科、富力在内的大型房企合计发行ABS规模达150.68亿元,发行明显加速。

房地产行业美元债发行融资总额及融资成本

来源: Wind,华菁证券研究所

iNews新知科技 关注科技,自有新知

iNews新知科技 关注科技,自有新知